Administración Federal de Ingresos Públicos

OBLIGACIONES DEL SISTEMA DE LA SEGURIDAD SOCIAL

Resolución General 2682

Seguridad Social. Contribuciones patronales. Contratistas y/o subcontratistas de la industria de la construcción. Régimen de retención. Resolución General Nº 4052 (DGI) y sus modificaciones. Su sustitución.

Bs. As., 28/9/2009

VISTO la Actuación SIGEA Nº 13289-3913-2008 del Registro de esta Administración Federal, y

CONSIDERANDO:

Que la Resolución General Nº 4052 (DGI) y sus modificaciones, estableció un régimen de retención para el ingreso de las contribuciones patronales con destino a la seguridad social, correspondiente a los empleadores de la industria de la construcción.

Que el citado régimen de retención se aplica a los pagos que perciben los contratistas y/o subcontratistas de dicha industria, por la realización de determinadas locaciones —obras y/o trabajos—.

Que en virtud de la evaluación efectuada, corresponde la sustitución de este régimen de retención a fin de facilitar su aplicación, control y fiscalización.

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Asuntos Jurídicos, Técnico Legal de los Recursos de la Seguridad Social, de Coordinación Operativa de los Recursos de la Seguridad Social, de Recaudación y de Fiscalización y la Dirección General de los Recursos de la Seguridad Social.

Que la presente se dicta en ejercicio de las facultades conferidas por el Artículo 22 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones y por el Artículo 7º del Decreto Nº 618 del 10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Establécese un régimen de retención para el ingreso de las contribuciones patronales (1.1.), con destino a la seguridad social, correspondientes a los sujetos contratistas y/o subcontratistas de la industria de la construcción que revistan la condición de empleadores, conforme a los requisitos, plazos y condiciones que se indican en la presente.

Se entenderá por subcontratista al sujeto que —a precio fijo o destajo— se le encargue la realización de la totalidad o de una parte del trabajo, confiado en conjunto a un contratista principal.

- CONCEPTOS COMPRENDIDOS

Art. 2º — Están alcanzados por este régimen de retención los pagos —totales o parciales— que perciban, en cada año calendario, los sujetos indicados en el artículo precedente, con motivo de la realización de las locaciones —obras y/o trabajos— previstas en el Artículo 3º, inciso a) de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones (2.1.), cuando cada uno de ellos o su sumatoria sea igual o superior aUN MILLÓN QUINIENTOS MIL PESOS ($ 1.500.000.-). (Expresión “...CUATROCIENTOS MIL PESOS ($ 400.000.-)...” sustituida por la expresión “...UN MILLÓN QUINIENTOS MIL PESOS ($ 1.500.000.-)...”, por art. 3° pto. 1 de la Resolución General N° 3883/2016 de la AFIP B.O. 26/5/2016. Vigencia: a partir del día de su publicación en el Boletín Oficial y serán de aplicación a los pagos que se efectúen a partir del 1 de junio de 2016, inclusive.)

A su vez, si con un mismo sujeto se ha contratado más de una locación —obra y/o trabajo— alcanzada, para la determinación del citado importe se deberá considerar el monto que surja de la sumatoria de los pagos individuales efectuados con motivo de dichas locaciones o, en su caso, la totalidad del pago realizado, sin desagregar por locación, cuando corresponda a todas ellas.

- CONCEPTOS NO SUJETOS A RETENCION

Art. 3º — El régimen de retención no se aplicará, cuando el pago:

a) Sea realizado íntegramente en especie.

b) Corresponda a:

1. Intereses originados en pagos efectuados fuera de término.

2. Multas originadas en incumplimientos contractuales.

- AGENTES DE RETENCION

Art. 4º — Deberán actuar como agentes de retención:

a) Los sujetos que revistan el carácter de responsables inscriptos ante el impuesto al valor agregado, excepto las personas físicas que contraten las locaciones —obras y/o trabajos— alcanzadas en carácter de consumidores finales.

b) Los sujetos contratistas cuando subcontraten, total o parcialmente, las locaciones —obras y/o trabajos— alcanzadas, aunque tengan la condición de inscriptos ante el Régimen Simplificado para Pequeños Contribuyentes (Monotributo).

c) La Administración Central de la Nación, de las provincias, municipalidades y de la Ciudad Autónoma de Buenos Aires, incluidos sus entes autárquicos y descentralizados.

Los agentes de retención que omitan actuar como tales serán solidariamente responsables con los sujetos contratistas y/o subcontratistas de la industria de la construcción, del cumplimiento de las obligaciones relativas a las contribuciones patronales, con destino a la seguridad social.

- SUJETOS PASIBLES DE LA RETENCION

Art. 5º — Son sujetos pasibles de esta retención los contratistas y subcontratistas de la industria de la construcción, que revistan la condición de empleadores. Las Uniones Transitorias de Empresas (UTE) quedarán sujetas a la retención aunque no tengan el carácter de empleadores.

Art. 6º — Para constatar la condición de empleador del sujeto pasible de la retención, así como el carácter que reviste frente al impuesto al valor agregado o de sujeto adherido al Régimen Simplificado para Pequeños Contribuyentes (Monotributo), el agente de retención deberá realizar la consulta a través del sitio "web" de esta Administración Federal (http://www.afip.gob.ar), de acuerdo con lo establecido por la Resolución General Nº 1817 y su modificación —Constancias de Inscripción por "Internet"—.

La precitada obligación deberá cumplirse con anterioridad al momento en que se realice el primer pago alcanzado por este régimen de retención y luego, como mínimo, al inicio de cada semestre calendario.

Toda modificación de la condición y/o carácter deberá ser informada por el sujeto contratista y/o subcontratista de la industria de la construcción a su agente de retención dentro del plazo de CINCO (5) días hábiles de producida.

- OPORTUNIDAD EN QUE CORRESPONDE PRACTICAR LA RETENCION

Art. 7º — La retención deberá ser practicada en el momento en que el agente de retención efectúe cada pago, total o parcial, del importe correspondiente a la locación —obra y/o trabajo— alcanzada.

A fin de lo dispuesto en el párrafo precedente, el término "pago" deberá entenderse con el alcance asignado en el antepenúltimo párrafo del Artículo 18 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

Art. 8º — (Artículo derogado por art. 15 de la Resolución General N° 2761/2010 de la AFIP B.O. 5/2/2010. Vigencia: a partir del quinto día hábil administrativo, inclusive, inmediato siguiente al de su publicación en el Boletín Oficial y sus disposiciones serán aplicables para los pagos que se realicen a partir de la fecha de su vigencia, inclusive, aunque correspondan a conceptos u obligaciones devengados con anterioridad a dicha fecha, así como para las solicitudes de transferencia de saldo favor que se presenten a partir de la aludida fecha)

- DETERMINACION DEL IMPORTE A RETENER

Art. 9º — La base de cálculo para efectuar la retención estará determinada por el importe de cada pago, sin deducción de suma alguna por compensación, materiales y toda otra detracción que por cualquier concepto lo disminuya, excepto los montos correspondientes a los siguientes conceptos:

a) Débito fiscal del impuesto al valor agregado.

b) Percepción del impuesto al valor agregado, establecida por la Resolución General Nº 2408 —Régimen General de Percepción—.

c) Percepción del impuesto sobre los ingresos brutos.

La detracción de los importes correspondientes a los conceptos detallados en los incisos precedentes, sólo resultará admisible cuando se encuentren discriminados en la factura o documento equivalente emitido por el sujeto contratista y/o subcontratista de la industria de la construcción y dicho sujeto tenga el carácter de responsable inscripto ante el impuesto al valor agregado, así como, en su caso, de agente de percepción del mencionado gravamen —de acuerdo con lo regulado por la citada Resolución General Nº 2408— y/o del impuesto sobre los ingresos brutos.

Asimismo, cuando las disposiciones legales en vigencia no requieran que se discrimine en el respectivo comprobante el débito fiscal del impuesto valor agregado, a fin de su deducción se deberá dejar expresa constancia en la factura o documento equivalente de la suma atribuible a dicho concepto.

Para obtener la base de cálculo, se detraerá del importe del pago que se realiza, los montos correspondientes a los conceptos autorizados a deducir.

Cuando los pagos se realicen en moneda extranjera, se deberá efectuar la conversión a moneda Argentina, de acuerdo con el último valor de cotización —tipo vendedor— del Banco de la Nación Argentina, vigente al cierre del día hábil cambiario inmediato anterior al del pago.

Art. 10. — El importe de la retención a practicar será el que resulte de aplicar sobre la base de cálculo, determinada de acuerdo con lo indicado en el artículo anterior, las alícuotas que —para cada caso— se disponen a continuación, según se trate de obras y/o trabajos de:

a) Ingeniería: UNO CON VEINTE CENTESIMOS POR CIENTO (1,20%).

b) Arquitectura u otras: DOS CON CINCUENTA CENTESIMOS POR CIENTO (2,50%).

A tal fin, se deberá observar la tipificación que se consigna en el Anexo II de la presente.

El agente de retención detraerá el monto a retener del importe del pago que realiza.

Art. 11. — Cuando el pago que se efectúa esté integrado por bienes y/o locaciones y una suma de dinero —pago parcial en especie—, el importe a retener se detraerá de dicha suma.

Si el monto a retener resulta superior a la suma de dinero que se va a entregar, la retención deberá ser practicada hasta la concurrencia con la precitada suma.

Art. 12. — Si por la locación o las locaciones —obras y/o trabajos— alcanzadas se efectúan, durante cada año calendario, varios pagos a un mismo sujeto contratista y/o subcontratista de la industria de la construcción, el importe de la retención se determinará de acuerdo con el siguiente procedimiento:

a) El importe de cada pago se adicionará a los importes de los pagos anteriores efectuados, aun cuando sobre estos últimos se haya practicado la retención. A tal fin, se deberá tener en cuenta lo regulado en el Artículo 2º respecto de los conceptos comprendidos, que no forma parte de la mencionada sumatoria los pagos realizados íntegramente en especie de acuerdo con lo indicado en el Artículo 3º y lo dispuesto en el Artículo 9º con relación a la base de cálculo para efectuar la retención.

b) Al monto que surja de la sumatoria indicada en el inciso anterior, siempre que sea igual o superior a UN MILLÓN QUINIENTOS MIL PESOS ($ 1.500.000.-), se le aplicará la alícuota de retención que corresponda, de acuerdo con lo dispuesto en el Artículo 10. (Expresión “...CUATROCIENTOS MIL PESOS ($ 400.000.-)...” sustituida por la expresión “...UN MILLÓN QUINIENTOS MIL PESOS ($ 1.500.000.-)...”, por art. 3° pto. 2 de la Resolución General N° 3883/2016 de la AFIP B.O. 26/5/2016. Vigencia: a partir del día de su publicación en el Boletín Oficial y serán de aplicación a los pagos que se efectúen a partir del 1 de junio de 2016, inclusive.)

c) Al importe resultante se le detraerá la suma de todas las retenciones ya practicadas con anterioridad, a fin de determinar el monto que corresponderá retener.

- COMPROBANTE DE RETENCION

Art. 13. — Los agentes de retención entregarán a los sujetos pasibles de la retención, en el momento de efectuarla, un comprobante firmado por persona debidamente autorizada, en el que se consignará:

a) Fecha de emisión y numeración consecutiva y progresiva del comprobante.

b) Apellido y nombres, denominación o razón social, domicilio fiscal y Clave Unica de Identificación Tributaria (C.U.I.T.) del agente de retención.

c) Tipo y número del comprobante que da origen a la retención.

d) Apellido y nombres, denominación o razón social, domicilio fiscal y Clave Unica de Identificación Tributaria (C.U.I.T.) del sujeto pasible de la retención.

e) Concepto e importe sobre el cual se practicó la retención.

f) Importe retenido.

g) Apellido y nombres y carácter que reviste la persona habilitada para suscribir el comprobante.

Art. 14. — (Artículo derogado por art. 15 de la Resolución General N° 2761/2010 de la AFIP B.O. 5/2/2010. Vigencia: a partir del quinto día hábil administrativo, inclusive, inmediato siguiente al de su publicación en el Boletín Oficial y sus disposiciones serán aplicables para los pagos que se realicen a partir de la fecha de su vigencia, inclusive, aunque correspondan a conceptos u obligaciones devengados con anterioridad a dicha fecha, así como para las solicitudes de transferencia de saldo favor que se presenten a partir de la aludida fecha)

- COMUNICACION POR NO RECIBIR EL COMPROBANTE DE RETENCION

Art. 15. — Si el sujeto pasible de la retención no recibiera el comprobante previsto en el Artículo 13, deberá informar tal hecho a la dependencia de esta Administración Federal en la que se encuentra inscripto, dentro de los CINCO (5) días hábiles administrativos, contados a partir de la fecha en que se efectuó la retención.

A tal fin, deberá presentar una nota —en los términos de la Resolución General Nº 1128 (15.1.)—, en la que consignará los datos indicados en los incisos b) a f) del citado artículo.

- INGRESO E INFORMACION DE LAS RETENCIONES PRACTICADAS

Art. 16. — Los importes retenidos deberán ser ingresados e informados de conformidad con lo dispuesto por la Resolución General Nº 757, sus modificatorias y complementaria (16.1.), dentro de los TRES (3) días hábiles administrativos inmediatos siguientes de concluido cada uno de los períodos que se establecen a continuación:

a) Del día 1 al 15 de cada mes calendario, ambos inclusive.

b) Del día 16 al último de cada mes calendario, ambos inclusive.

A tal fin, deberá consignarse en el respectivo programa aplicativo el código de régimen "740".

Art. 17. — No obstante los plazos previstos en el artículo precedente, los importes retenidos, en cada mes calendario, por la Administración Central de la Nación, de las provincias, municipalidades y de la Ciudad Autónoma de Buenos Aires, incluidos sus entes autárquicos y descentralizados, deberán ser ingresados e informados hasta el último día hábil administrativo del mes calendario inmediato siguiente al mes en que se practicó la retención.

A tal efecto, deberán observar lo establecido por la Resolución General Nº 757, sus modificatorias y complementaria y el código de régimen indicado en el artículo anterior.

- SUJETOS PASIBLES DE RETENCION. COMPUTO DEL PAGO A CUENTA

Art. 18. — Los sujetos pasibles de la retención, al momento de determinar los aportes y contribuciones con destino a los distintos subsistemas de la seguridad social, de conformidad con lo dispuesto por la Resolución General Nº 3834 (DGI), texto sustituido por la Resolución General Nº 712, sus modificatorias y complementarias (18.1.), imputarán el monto de las retenciones sufridas durante el mes que se declare, como pago a cuenta de sus contribuciones patronales (1.1.).

Si como consecuencia de la imputación mencionada, resulta un excedente de las retenciones sufridas respecto de las contribuciones determinadas en el período que se declara, el mismo será computable en las declaraciones juradas de períodos futuros.

- SALDOS A FAVOR POR RETENCIONES EN EXCESO. SU TRATAMIENTO

Art. 19. — Los sujetos pasibles de la retención establecida en este régimen, cuando posean saldos a favor en virtud de su aplicación podrán solicitar su exclusión. Para ello, deberán observar los requisitos, plazos y demás condiciones dispuestos por la Resolución General Nº 1904 y su modificación —Procedimiento general de solicitud de exclusión—.

Art. 20. — (Artículo derogado por art. 15 de la Resolución General N° 2761/2010 de la AFIP B.O. 5/2/2010. Vigencia: a partir del quinto día hábil administrativo, inclusive, inmediato siguiente al de su publicación en el Boletín Oficial y sus disposiciones serán aplicables para los pagos que se realicen a partir de la fecha de su vigencia, inclusive, aunque correspondan a conceptos u obligaciones devengados con anterioridad a dicha fecha, así como para las solicitudes de transferencia de saldo favor que se presenten a partir de la aludida fecha)

- INCUMPLIMIENTOS TOTALES O PARCIALES. SANCIONES

Art. 21. — Cuando se constate el incumplimiento de las obligaciones establecidas en esta resolución general, el agente de retención y los demás partícipes serán pasibles de las sanciones previstas en la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones —de acuerdo con lo establecido en el Artículo 10 de la Ley Nº 26.063—, así como de las dispuestas por la Ley Nº 24.769 y sus modificaciones, de corresponder.

Asimismo, el agente de retención está obligado a cancelar los intereses que se devenguen por el ingreso extemporáneo de las retenciones practicadas.

- DISPOSICIONES GENERALES

Art. 22. — A efectos del presente régimen de retención será de aplicación para los organismos y jurisdicciones pertenecientes a la Administración Central de la Nación, de las provincias, municipalidades y de la Ciudad Autónoma de Buenos Aires y para las tesorerías generales de las administraciones citadas, lo establecido por la Resolución General Nº 951 (22.1.).

Art. 23. — Apruébanse los Anexos I y II que forman parte de la presente.

Art. 24. — Las disposiciones de esta resolución general serán de aplicación para los pagos que se realicen a partir del 4 de enero de 2010, inclusive, aun cuando correspondan a conceptos u obligaciones devengados con anterioridad a dicha fecha.

Art. 25. — Déjanse sin efecto, a partir de la fecha de aplicación de la presente, las Resoluciones Generales Nº 4052 (DGI) y Nº 178, sin perjuicio de su aplicación a los hechos y situaciones acaecidos durante sus respectivas vigencias.

Toda cita efectuada en normas vigentes respecto de las citadas resoluciones generales deberá entenderse referida a esta resolución general.

Art. 26. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Ricardo Echegaray.

ANEXO I RESOLUCION GENERAL Nº 2682

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 1º.

(1.1.) Contribuciones a cargo de los empleadores con destino a los siguientes subsistemas de la seguridad social:

a) Régimen Nacional de Jubilaciones y Pensiones, Ley Nº 24.241 y sus modificaciones.

b) Instituto Nacional de Servicios Sociales para Jubilados y Pensionados, Ley Nº 19.032 y sus modificaciones.

c) Régimen Nacional del Seguro de Salud, Ley Nº 23.661 y sus modificaciones.

d) Fondo Nacional de Empleo, Ley Nº 24.013 y sus modificaciones.

e) Régimen Nacional de Obras Sociales, Ley Nº 23.660 y sus modificaciones.

f) Régimen Nacional de Asignaciones Familiares, Ley Nº 24.714 y sus modificaciones.

Artículo 2º.

(2.1.) La Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, en su Artículo 3º, inciso a), contempla a las siguientes locaciones: "Los trabajos realizados directamente o a través de terceros sobre inmueble ajeno, entendiéndose como tales las construcciones de cualquier naturaleza, las instalaciones —civiles, comerciales e industriales—, las reparaciones y los trabajos de mantenimiento y conservación. La instalación de viviendas prefabricadas se equipara a trabajos de construcción".

Artículo 15.

(15.1.) Esta resolución general dispuso las formalidades que se deben observar para la confección y presentación de comunicaciones escritas.

Artículo 16.

(16.1.) Dicha resolución general estableció el procedimiento para el ingreso e información de las retenciones y/o percepciones con destino a los distintos subsistemas de la seguridad social.

Artículo 18.

(18.1.) La mencionada resolución general estableció el procedimiento que deben observar los empleadores para determinar nominativamente e ingresar los aportes y contribuciones sobre la nómina salarial, con destino a los distintos subsistemas de la seguridad social.

Artículo 22.

(22.1.) Dicha resolución general reguló para los organismos y jurisdicciones de las administraciones nacional, provincial y de la Ciudad Autónoma de Buenos Aires y para sus tesorerías generales, un procedimiento alternativo para la aplicación de los regímenes generales de retención de los impuestos al valor agregado y a las ganancias.

ANEXO II RESOLUCION GENERAL Nº 2682

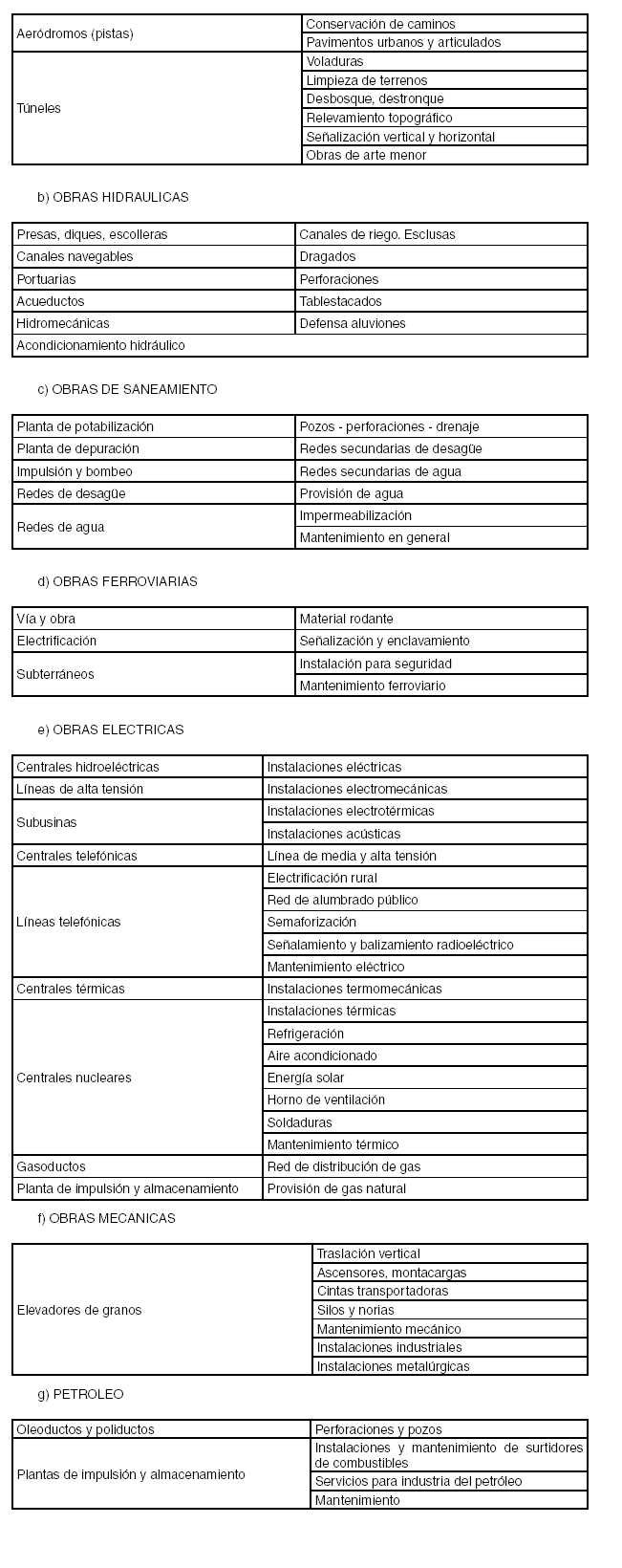

I - Están alcanzadas por la alícuota de obras de ingeniería, las siguientes:

a) OBRAS VIALES

|

Pavimentos rígidos |

|

|

Pavimentos flexibles |

Movimientos de suelo |

|

Autopistas |

Estabilización de terrenos |

|

Puentes |

Gaviones |

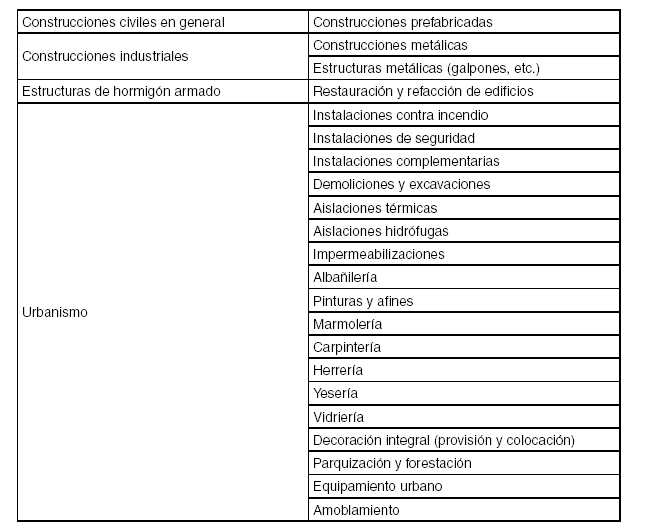

II - Están alcanzadas por la alícuota de obras de arquitectura, las siguientes:

a) ARQUITECTURA

b) OTRAS

También estarán alcanzadas por esta alícuota, los contratos de locación de obra, que pese a ser tipificados como de ingeniería, brinden la prestación exclusiva de mano de obra o contengan un porcentaje de incidencia de la misma mayor al CINCUENTA POR CIENTO (50%).