Administración Federal de Ingresos Públicos

FACTURACION Y REGISTRACION

Resolución General 1361

Procedimiento. Régimen especial de emisión y almacenamiento de duplicados electrónicos de comprobantes y de registración de operaciones. Resolución General N° 3419 (DGI), sus modificatorias y complementarias. Norma modificatoria y complementaria.

Bs. As., 23/10/2002

VISTO el régimen de emisión de comprobantes, registración de operaciones e información establecido por la Resolución General N° 3419 (DGI), sus modificatorias y complementarias, y

CONSIDERANDO:

Que las facturas o documentos equivalentes, al reflejar hechos o actos jurídicos con contenido económico, configuran el sustento documental para determinar las distintas obligaciones tributarias.

Que el artículo 48 del Reglamento de la Ley de Procedimiento Tributario, determina el plazo por el cual se deben conservar los comprobantes y las registraciones, facultando a esta Administración Federal a establecer procedimientos para la confección, transmisión y conservación de comprobantes, documentos, libros y registros por medios electrónicos y/o magnéticos que aseguren razonablemente su autoría e inalterabilidad.

Que en orden a la considerable cantidad de facturas o documentos equivalentes que confeccionan determinados responsables, se considera oportuno establecer un régimen especial de emisión y almacenamiento de duplicados electrónicos de comprobantes y de registración de operaciones, prescindiendo del soporte papel.

Que a los efectos de la instrumentación del régimen, los sujetos que adhieran al mismo deben disponer de una conexión a la red "internet", a través de la cual este organismo pueda consultar los archivos de duplicados de comprobantes y de registraciones, almacenados en soportes electrónicos.

Que corresponde fijar un plazo prudencial para que opere la mencionada obligación, a fin de posibilitar la adecuación de los sistemas que permitan el ejercicio de la referida atribución por esta Administración Federal.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Legal, de Programas y Normas de Fiscalización, de Informática de Fiscalización, de Operaciones Informáticas y de Servicios al Contribuyente.

Que la presente se dicta en ejercicio de las facultades conferidas por los artículos 33 y 36 de

la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, por el artículo 48 del Decreto N° 1397 de fecha 12 de junio de 1979 y sus modificatorios, y por el artículo 7º del Decreto N° 618 de fecha 10 de julio de 1997 y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL

DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1° — Establécese un régimen especial, opcional de emisión y almacenamiento de duplicados electrónicos de comprobantes (Título I) y obligatorio de registración de comprobantes emitidos y recibidos (Título II).

TITULO I

EMISION Y ALMACENAMIENTO DE DUPLICADOS

ELECTRONICOS DE COMPROBANTES

CAPITULO I - ALCANCE DEL REGIMEN

A - SUJETOS COMPRENDIDOS

Art. 2° — Los sujetos obligados a emitir y entregar comprobantes por las operaciones que realizan, de acuerdo con lo normado en los artículos 1° y 2° de la Resolución General Nº 3419 (DGI), sus modificatorias y complementarias (2.1.), que revistan el carácter de responsables inscritos o de exentos frente al impuesto al valor agregado, podrán optar por la emisión de duplicados electrónicos de comprobantes de acuerdo con el régimen que se establece en el presente título.

B - SUJETOS EXCLUIDOS

Art. 3° — No podrán optar por el régimen previsto en este título los responsables que se encuentren en alguna de las situaciones que se detallan en los siguientes incisos:

a) Declarados en estado de quiebra, conforme a lo establecido en las Leyes N° 19.551 y sus modificaciones o N° 24.522 y sus modificaciones, según corresponda.

b) Querellados o denunciados penalmente con fundamento en las Leyes N° 22.415, N° 23.771, y sus respectivas modificaciones, o N° 24.769, según corresponda, siempre que se les haya dictado la prisión preventiva o, en su caso, existiera auto de procesamiento vigente a la fecha del dictado de la resolución de aceptación de la adhesión al régimen.

c) Denunciados formalmente o querellados penalmente por delitos comunes que tengan conexión con el incumplimiento de sus obligaciones impositivas, previsionales o aduaneras, o de terceros. Cuando el querellante o denunciante sea un particular —o tercero— la exclusión sólo tendrá efectos cuando concurra la situación procesal indicada en el inciso precedente.

d) Registren causas penales fundadas en delitos en los que se haya ordenado el procesamiento de funcionarios o ex-funcionarios estatales por el mal ejercicio de sus funciones, siempre que concurra la situación procesal indicada en el inciso b).

Quedan comprendidos en la exclusión las personas jurídicas cuyos gerentes, socios gerentes, directores u otros que ejerzan la administración, se encuentren involucrados en alguno de los supuestos previstos en los incisos precedentes, como consecuencia del ejercicio de sus funciones.

Art. 4° — Esta Administración Federal dispondrá la exclusión del presente régimen por el término de TRES (3) años, contados a partir del primer día del segundo mes inmediato siguiente al de notificación de la correspondiente resolución administrativa, de aquellos responsables que, con posterioridad a su incorporación, se encuentren comprendidos en alguna de las causales dispuestas en el artículo anterior.

Sin perjuicio de ello, la exclusión de los sujetos comprendidos en la causal prevista en el inciso a) del artículo precedente no procederá cuando, a juicio del juez administrativo competente, se produzca un perjuicio considerable al patrimonio en liquidación.

C - COMPROBANTES ALCANZADOS

Art. 5° — Se encuentran alcanzados por el régimen los comprobantes que se detallan a continuación:

a) Facturas o documentos equivalentes, notas de crédito y débito.

b) Documentos fiscales emitidos por el equipamiento electrónico denominado "Controlador Fiscal" (tique, tique-factura, factura, recibo, nota de venta, nota de débito y nota de crédito) (5.1.).

c) Los emitidos por el comprador en sustitución —o por cuenta— del vendedor, de acuerdo con lo previsto en el artículo 3°, inciso e), de la Resolución General N° 3419 (DGI), sus modificatorias y complementarias (5.2.) y en los artículos 1° y 2° de la Resolución General N° 3744 (DGI) (5.3.).

D - COMPROBANTES EXCLUIDOS

Art. 6° — Quedan excluidos del régimen los "documentos equivalentes" emitidos por entidades o sujetos especialmente autorizados por esta Administración Federal (Formularios 1116 "B" Nuevo Modelo y 1116 "C" Nuevo Modelo) (6.1.).

E – OBLIGACIONES DE LOS SUJETOS ADHERIDOS AL REGIMEN

Art. 7° — Los sujetos adheridos al régimen emitirán como mínimo —en soporte papel— el original del comprobante utilizado, a fin de entregarlo al comprador, prestatario o locatario o, al vendedor, en caso de tratarse de los comprobantes indicados en el artículo 5°, inciso c).

El duplicado del comprobante emitido deberá quedar almacenado electrónicamente de acuerdo con los requisitos y condiciones que se establecen en el Anexo II, entendiéndose que dicha información reviste, a efectos fiscales, el carácter de duplicado de los citados documentos.

CAPITULO II - SOLICITUD DE ADHESION AL REGIMEN Y PERMANENCIA EN EL MISMO

A - REQUISITOS Y CONDICIONES

Art. 8° — Podrán solicitar autorización para la emisión y el almacenamiento de los duplicados electrónicos de los comprobantes, los sujetos indicados en el artículo 2° que cumplan con los siguientes requisitos:

a) Tengan actualizada la información referida a su actividad económica conforme al nomenclador establecido por la Resolución General N° 485.

b) Tengan actualizado el domicilio fiscal declarado ante esta Administración Federal (8.1.), excepto que dicho domicilio haya sido determinado mediante resolución fundada de este organismo (8.2.), quedando en este último caso inhabilitados para solicitar la referida autorización por el término de UN (1) año contado desde la fecha de notificación de la mencionada resolución.

c) Hayan presentado, de corresponder, hasta el día 25 del penúltimo mes inmediato anterior al de interposición de la solicitud establecida en el artículo 11:

1. Las DOCE (12) últimas declaraciones juradas del impuesto al valor agregado y de los recursos de la seguridad social vencidas a dicha fecha.

2. La última declaración jurada del impuesto a las ganancias vencida a la fecha aludida en el punto anterior.

Los requisitos previstos en los puntos precedentes deberán cumplirse en la medida en que se haya generado la obligación de presentar las respectivas declaraciones juradas.

d) Dispongan y utilicen un sistema informático de facturación que permita la emisión y el almacenamiento, en forma centralizada, de los duplicados de los comprobantes.

Los contribuyentes que emitan comprobantes mediante el uso del equipamiento denominado "Controlador Fiscal" (8.3.), deberán poseer un sistema informático de facturación con todos sus puntos de venta enlazados, el cual debe prever un registro electrónico centralizado que concentre los datos de los duplicados de los comprobantes mencionados en el artículo 5°, inciso b).

El almacenamiento centralizado de los datos podrá realizarse en tiempo real o mediante su posterior incorporación a los archivos correspondientes —dentro del plazo establecido en el artículo 19—, utilizándose para ello soportes electrónicos, ópticos o magnéticos, o transmisiones de datos por redes informáticas.

Art. 9° — Los sujetos que no cumplan con alguno de los requisitos establecidos en el artículo anterior, podrán también solicitar la autorización para la emisión y el almacenamiento de los duplicados electrónicos de los comprobantes, cuando su modalidad operativa lo justifique.

Art. 10. — A los fines del presente régimen no se admitirá el ingreso manual de la información correspondiente a los duplicados, excepto que se trate de:

a) Comprobantes alternativos utilizados en cumplimiento de lo dispuesto por el artículo 26, tercer párrafo, de la Resolución General N° 100, sus modificatorias y complementarias.

b) Comprobantes emitidos manualmente de acuerdo con lo previsto en los artículos 8° y 9° de la Resolución General N° 4104 (DGI), texto sustituido por la Resolución General N° 259 y sus modificaciones.

B - PRESENTACION DE LA SOLICITUD

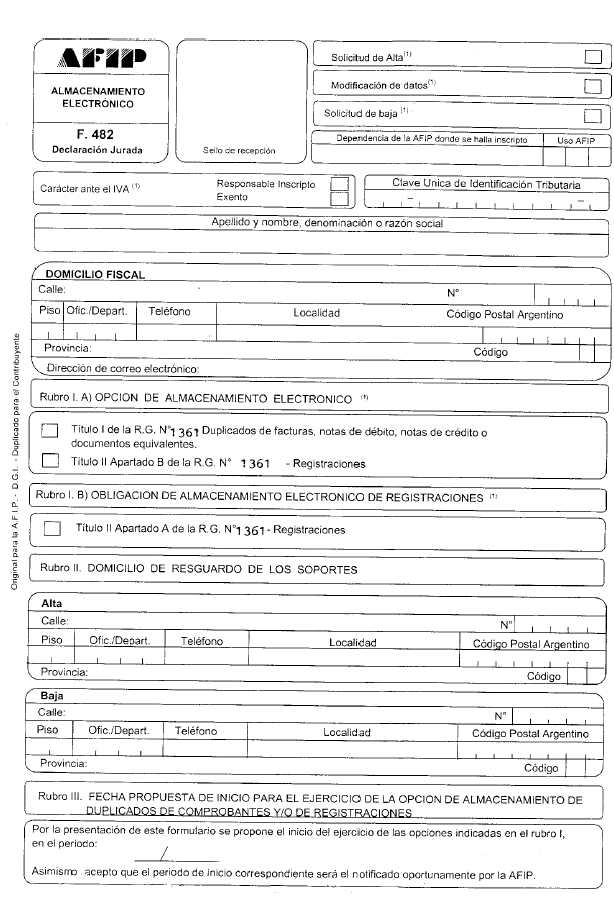

Art. 11. — A fin de solicitar la autorización para la emisión y el almacenamiento de los duplicados electrónicos de los comprobantes, los interesados deberán completar y presentar el formulario de declaración jurada F. 482.

La presentación del mencionado formulario implicará la aceptación de las obligaciones que se establecen en el Anexo III.

C - RESOLUCION DE LA SOLICITUD

Art. 12. — La aceptación o rechazo de la solicitud será resuelta dentro de los VEINTE (20) días corridos, contados a partir de la fecha de presentación del formulario de declaración jurada F. 482, por los funcionarios que se indican a continuación:

a) Jefe del Departamento Gestión de Cobro o Jefe de la División Grandes Contribuyentes Individuales —según corresponda—, de la Dirección de Operaciones Grandes Contribuyentes Nacionales dependiente de la Subdirección General de Operaciones Impositivas III: respecto de los responsables que se encuentren bajo su respectiva jurisdicción.

b) Jefe de Agencia o Distrito: respecto de los responsables de su respectiva jurisdicción.

Durante el referido lapso, los citados funcionarios podrán requerir la información o documentación complementaria que consideren necesaria, permaneciendo suspendida la tramitación de la solicitud hasta la fecha en que se produzca el cumplimiento de lo requerido.

El incumplimiento del requerimiento formulado, dentro del plazo de DIEZ (10) días hábiles administrativos contados desde el día inmediato siguiente al del vencimiento del plazo acordado a tal fin, será considerado como un desistimiento tácito de la solicitud presentada y dará lugar sin más trámite al archivo de las actuaciones.

Art. 13. — De tratarse de la solicitud a que hace referencia el artículo 9°, los funcionarios citados en el artículo anterior, una vez evaluados los distintos aspectos de la presentación y de estimar su procedencia, la elevarán a la Subdirección General de Operaciones Impositivas I, II o III —previa consideración de la Jefatura de Región o del Director de la Dirección de Operaciones Grandes Contribuyentes Nacionales—, según corresponda, la que resolverá sobre su aceptación o rechazo.

D – NOTIFICACION DE LA RESOLUCION

Art. 14. — El juez administrativo competente notificará al interesado, el acto administrativo por el cual se acepta o se rechaza la solicitud presentada. En caso de aceptación, la resolución deberá consignar la fecha a partir de la cual surtirá efectos el presente régimen.

E - PERMANENCIA EN EL REGIMEN

Art. 15. — La permanencia en el régimen dispuesto en este título, estará sujeta al cumplimiento de los requisitos establecidos en el artículo 8°. En el supuesto contemplado en el artículo 9°, dicha permanencia quedará supeditada a que subsistan las causas que originaron la inclusión en el régimen.

Cuando esta Administración Federal constate que el contribuyente no cumple con las condiciones a que alude el párrafo anterior, podrá excluirlo del presente régimen, mediante resolución fundada, por el término de TRES (3) años contados a partir del primer día del segundo mes inmediato siguiente al de notificación de la correspondiente resolución administrativa.

De tratarse de sujetos a los cuales se les hubiera determinado su domicilio fiscal (15.1.) con

posterioridad a su ingreso al régimen, este organismo podrá excluirlos por el término de UN (1) año mediante resolución fundada, la que producirá efectos en los términos indicados en el párrafo anterior.

Art. 16. — Los sujetos adheridos al presente régimen podrán solicitar la exclusión cuando haya transcurrido un ejercicio comercial regular. Cuando se ejerza la opción de la exclusión, no podrá efectuarse una nueva adhesión hasta que transcurran TRES (3) ejercicios comerciales anuales, consecutivos, regulares y completos inmediatos siguientes a aquél en el cual se hubiera presentado la mencionada solicitud de exclusión.

La solicitud deberá efectuarse mediante la presentación del formulario de declaración jurada F. 482 y la exclusión surtirá efectos desde el primer día del segundo mes inmediato siguiente al de interposición del pedido.

CAPITULO III - ALMACENAMIENTO DE LOS DUPLICADOS ELECTRONICOS

A – SOPORTES PARA EL ALMACENAMIENTO. PERÍODO DE INFORMACION

Art. 17. — Los archivos de los duplicados electrónicos de comprobantes deberán almacenarse por mes calendario en alguno de los soportes detallados en el Anexo IV, en la forma indicada en el Apartado F) del Anexo II, no pudiendo contener estos últimos datos referidos a distintos períodos.

El contribuyente podrá cambiar el tipo de soporte a utilizar siempre que se trate de cualquiera de los detallados en el Anexo IV. Tal situación será informada a este organismo, previo a su realización, mediante la presentación del formulario de declaración jurada F. 482.

B – COPIAS Y LUGAR DE RESGUARDO

Art. 18. — El sujeto adherido al régimen deberá resguardar DOS (2) copias de los archivos en soportes independientes y en lugares que aseguren su integridad y protección física.

Las copias deberán encontrarse a disposición del personal fiscalizador de esta Administración Federal y conservarse según el siguiente detalle:

a) Una de ellas en el domicilio fiscal del responsable (18.1.), o en el determinado conforme las previsiones de la Resolución General N° 418.

b) La restante en una edificación que diste a más de DOSCIENTOS (200) metros del lugar donde se almacena la copia indicada en el inciso precedente.

Esta Administración Federal, de contar con elementos fehacientes que denoten que dicha edificación presenta indicios evidentes de riesgo para el resguardo de la información almacenada en soportes electrónicos, intimará al contribuyente para que en el plazo de CINCO (5) días hábiles administrativos, constituya un nuevo domicilio para el resguardo de la citada información.

Ante el incumplimiento de lo dispuesto en el párrafo anterior —sin perjuicio de las demás sanciones que le pudieren corresponder—, este organismo podrá determinar la exclusión del responsable del presente régimen por el término de TRES (3) años, contados a partir del primer día del segundo mes inmediato siguiente al de notificación de la pertinente resolución administrativa.

Los mencionados domicilios y sus eventuales modificaciones deberán comunicarse a esta Administración Federal, mediante la presentación del formulario de declaración jurada F. 482.

C – PLAZO PARA EL RESGUARDO DE LAS COPIAS

Art. 19. — El resguardo de las copias mencionadas en el artículo precedente, deberá efectuarse dentro de los primeros QUINCE (15) días del mes inmediato siguiente a aquél en el cual se haya producido la emisión del comprobante.

D – CODIGO DE SEGURIDAD

Art. 20. — Sobre los archivos mencionados en el artículo 17, se ejecutará un algoritmo de seguridad de cuyo proceso resultará una secuencia de caracteres representativa de su contenido denominada "Código de Seguridad —CS—", el cual deberá resguardarse en el mismo soporte.

A tal fin, se utilizará el programa aplicativo que aprobará esta Administración Federal.

E - MODIFICACION DE LA INFORMACION ALMACENADA

Art. 21. — Cuando se produzca una modificación de la información almacenada de conformidad a lo previsto en el presente título, se deberá observar lo dispuesto en los artículos 17, 18 y 20, a efectos de obtener un nuevo soporte que contenga la información y "Código de Seguridad —CS—" rectificativos.

F – RESPONSABLES INSCRITOS FRENTE AL IMPUESTO AL VALOR AGREGADO

Art. 22. — Quienes revistan la calidad de responsables inscritos frente al impuesto al valor agregado deberán consignar en la declaración jurada mensual determinativa de dicho impuesto, el "Código de Seguridad —CS—" (original o rectificativo) resultante del algoritmo mencionado en el artículo 20, debiendo conservarse los soportes vinculados a las presentaciones anteriores efectuadas por el mismo período.

G - SUJETOS EXENTOS FRENTE AL IMPUESTO AL VALOR AGREGADO

Art. 23. — En caso de tratarse de sujetos exentos frente al impuesto al valor agregado, los códigos de seguridad —originales o rectificativos— obtenidos respecto de cada período mensual, deberán ser informados dentro de los primeros QUINCE (15) días del mes inmediato siguiente a aquél en el cual se haya producido la emisión del comprobante, a través de una transacción que estará disponible en la página "Web" de este organismo (http://www.afip.gov.ar).

Para acceder a dicha transacción, esta Administración Federal asignará al sujeto solicitante, un nombre de usuario y una contraseña en oportunidad de efectuar la notificación indicada en el artículo 14.

TITULO II

ALMACENAMIENTO ELECTRONICO DE REGISTRACIONES

A - SUJETOS COMPRENDIDOS

Art. 24. — Se encuentran obligados a almacenar electrónicamente las registraciones de los comprobantes emitidos y recibidos (24.1.), los contribuyentes y responsables que hayan:

a) Adquirido el carácter de autoimpresor en los términos de la Resolución General N° 100, sus modificatorias y complementarias, o

b) emitido más de CINCUENTA MIL (50.000) comprobantes por sus ventas, prestaciones o locaciones de servicios, durante el último ejercicio comercial anual cerrado, o

c) efectuado ventas por un monto total, incluidos los impuestos nacionales contenidos en ellas, igual o superior a VEINTE MILLONES DE PESOS ($ 20.000.000.-), y emitido no menos de CINCO MIL (5.000) facturas o documentos equivalentes, durante el período mencionado en el inciso anterior, o

d) sido autorizados para efectuar la emisión y el almacenamiento de duplicados de comprobantes en soportes electrónicos, en los términos de la presente resolución general, o

e) sido incorporados en el régimen informativo sobre operaciones de compra, importaciones, locaciones y prestaciones establecido por la Resolución General N° 781, sus modificatorias y su complementaria, denominado "Cruzamiento Informático de Transacciones Importantes (CITI)", o

f) sido designados agentes de retención en los términos del artículo 2°, inciso b), de la Resolución General N° 18, sus modificatorias y complementarias.

B - SUJETOS QUE PUEDEN OPTAR POR ESTE REGIMEN

Art. 25. — Los sujetos indicados en el artículo 2° que no se encuentren obligados a almacenar electrónicamente las registraciones de los comprobantes emitidos y recibidos, podrán optar por el régimen que se establece en este título.

Los sujetos que hubieran optado por adherir al presente régimen podrán solicitar la exclusión cuando haya transcurrido un ejercicio comercial regular. Cuando se solicite la exclusión, no podrá efectuarse una nueva opción de adhesión hasta que transcurran TRES (3) ejercicios comerciales anuales, consecutivos, regulares y completos inmediatos siguientes a aquél en el cual se hubiera presentado la citada solicitud de exclusión.

La solicitud deberá efectuarse mediante la presentación del formulario de declaración jurada F. 482 y la exclusión surtirá efectos desde el primer día del segundo mes inmediato siguiente al de interposición del pedido.

C – FECHA DE INCORPORACION AL REGIMEN

Art. 26. — Los sujetos mencionados en los artículos 24 y 25 deberán almacenar electrónicamente las registraciones de los comprobantes emitidos y recibidos, desde la fecha que, para cada caso, se indica a continuación:

a) Responsables indicados en el artículo 24, incisos a), b), c), e) y f): desde el primer día del cuarto mes inmediato siguiente a aquél en el cual se hayan cumplido los parámetros y/o condiciones exigidos en uno o en más incisos.

b) Responsables indicados en el artículo 24, inciso d): desde la fecha indicada en la resolución del juez administrativo que acepta la solicitud de autorización para la emisión y el almacenamiento de los duplicados electrónicos de los comprobantes emitidos.

c) Responsables indicados en el artículo 25: desde la fecha que comuniquen a este organismo.

En los casos de sujetos que inicien actividades que deban constatar su inclusión en el régimen evaluando los parámetros fijados en el artículo 24, incisos b) y c), deberá considerarse la cantidad de comprobantes emitidos o los montos de ventas, locaciones o prestaciones de servicios realizadas luego de transcurridos los primeros TRES (3) meses consecutivos contados desde la fecha de inicio de actividades, y efectuar una proyección anual.

Cuando del resultado de dicha proyección se cumplan los parámetros indicados en el citado

artículo 24, incisos b) y/o c), los sujetos deberán almacenar las registraciones de los comprobantes emitidos y recibidos en soportes electrónicos, desde el primer día del cuarto mes inmediato siguiente a aquél en el que se cumplan los TRES (3) meses indicados en el párrafo anterior.

Art. 27. — Los sujetos que se encuentren obligados a aplicar el régimen de este título o que opten por el mismo, deberán presentar el formulario de declaración jurada F. 482 para comunicar a este organismo la fecha a partir de la cual comenzarán a utilizar esta modalidad de registración.

La mencionada presentación se efectuará con una antelación mínima de CINCO (5) días hábiles administrativos contados desde la fecha indicada precedentemente.

D - DISEÑOS DE REGISTRO

Art. 28. — La registración de los comprobantes emitidos y recibidos, se realizará de acuerdo con los diseños de registro especificados en el Anexo II, no siendo de aplicación lo establecido en el artículo 22 de la Resolución General N° 3434 (DGI) y sus modificatorias y en el artículo 18 de la Resolución General N° 3803 (DGI) y sus modificatorias.

E - SOPORTES, COPIAS, LUGAR DE RESGUARDO Y PLAZO PARA EL ALMACENAMIENTO ELECTRONICO DE LAS REGISTRACIONES

Art. 29. —Quienes utilicen la modalidad descrita en este título deberán efectuar el almacenamiento y el resguardo de las registraciones de los comprobantes emitidos y recibidos, en la forma y plazo que se indican en los artículos 17, 18 y 19.

Art. 30. — Los sujetos que hayan sido autorizados para efectuar la emisión y el almacenamiento de duplicados electrónicos de facturas o documentos equivalentes, deberán almacenar y resguardar sus registraciones en los mismos soportes electrónicos utilizados para el almacenamiento y resguardo de los duplicados de comprobantes y cumplir con el procedimiento establecido por el artículo 20.

TITULO III

DISPOSICIONES TRANSITORIAS

Art. 31. — Cuando los sujetos indicados en el artículo 24, incisos a), b), c), e) y f), verifiquen con anterioridad a la fecha de entrada en vigencia de la presente resolución general, los parámetros y/o condiciones exigidos en uno o en más de dichos incisos, deberán almacenar electrónicamente las registraciones de los comprobantes emitidos y recibidos a partir del 1 de abril de 2003, inclusive.

Idéntico plazo resultará de aplicación para los sujetos que deban efectuar la proyección anual contemplada en el artículo 26 y cumplan con anterioridad a la entrada en vigencia de la presente los parámetros fijados en el artículo 24, incisos b) y/o c).

Art. 32. — Hasta la aprobación de un programa aplicativo para la confección de las declaraciones juradas del impuesto al valor agregado que contemple la información del código de seguridad previsto en el artículo 20, dicho código será informado a esta Administración Federal mensualmente, en el plazo establecido para la presentación de la declaración jurada del mencionado tributo, a través de una transacción disponible en la página "Web" de este organismo (http://www.afip.gov.ar).

A fin de acceder a dicha transacción, esta Administración Federal asignará a los sujetos, un nombre de usuario y una contraseña en oportunidad de efectuar la notificación indicada en el artículo 14.

TITULO IV

DISPOSICIONES GENERALES

Art. 33. — El incumplimiento de las formas, requisitos y demás condiciones previstos en la presente resolución general será pasible de las sanciones determinadas en los artículos 39 y/o 40 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, según corresponda.

Art. 34. — Las presentaciones del formulario de declaración jurada F. 482, se efectuarán ante la dependencia de esta Administración Federal en la que el sujeto se encuentre inscrito.

Art. 35. — Los comprobantes originales, cuyos duplicados electrónicos sean almacenados bajo la modalidad establecida por esta resolución general, así como las registraciones de los comprobantes emitidos y recibidos, deberán cumplir con las disposiciones de la Resolución General N° 3419 (DGI), sus modificatorias y complementarias, Resolución General N° 100, sus modificatorias y complementarias y Resolución General N° 4104 (DGI), texto sustituido por la Resolución General N° 259 y sus modificaciones, de corresponder.

Art. 36. — No serán considerados válidos los registros de los duplicados de las facturas o documentos equivalentes y/o las registraciones almacenadas electrónicamente, en el caso de que el código de seguridad a que hace referencia el artículo 20, difiera del obtenido en la comprobación que realice oportunamente esta Administración Federal.

Art. 37. — Las exclusiones de oficio previstas en el Título I, serán resueltas por los jueces administrativos indicados en el artículo 12.

Art. 38. — Modifícase la Resolución General N° 3419 (DGI), sus modificatorias y complementarias, en la forma que se indica a continuación:

a) Elimínase el último párrafo del artículo 18.

b) Elimínase el Anexo VII.

Art. 39. — Elimínase el artículo 23 de la Resolución General N° 3434 (DGI) y sus modificatorias.

Art. 40. — Apruébanse el formulario de declaración jurada F. 482 y los Anexos I, II, III y IV que forman parte de esta resolución general.

Art. 41. — Las disposiciones de esta resolución general serán de aplicación a partir del 1° de enero de 2003, inclusive.

Art. 42. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I RESOLUCION GENERAL N° 1361

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 2°.

(2.1.) Conforme a lo establecido por los artículos 1° y 2° de la Resolución General N° 3419 (DGI), sus modificatorias y complementarias, están obligados a emitir facturas o documentos equivalentes los sujetos —incluyendo a quienes actúan como intermediarios— que realizan en forma habitual alguna de las siguientes operaciones:

— Compraventa de cosas muebles.

— Locaciones y prestaciones de servicios.

— Locaciones de cosas.

— Locaciones de obras.

Artículos 5° y 8°.

(5.1.) (8.3.) Conforme a las previsiones de la Resolución General N° 4104 (DGI), texto sustituido por la Resolución General N° 259 y sus modificaciones.

(5.2.) El artículo 3°, inciso e), de la Resolución General N° 3419 (DGI), sus modificatorias y complementarias, exceptúa de la obligación de emitir facturas o documentos equivalentes a los productores, cooperativas de productores y acopiadores por la venta de productos primarios derivados de la actividad agropecuaria, caza, silvicultura y pesca, únicamente cuando —de conformidad con las prácticas y costumbres comerciales— el comprador o, en su caso, la cooperativa o el intermediario, esté obligado a remitir al vendedor o comitente un comprobante que cumpla con los requisitos indicados en los artículos 6°, 8° y 9° de la citada norma resolutiva.

Asimismo, las liquidaciones emitidas por los corredores y cooperativas de segundo grado a los compradores y a los comitentes o cooperativas de primer grado, serán considerados documentos equivalentes a la factura del vendedor, siempre que cumplan con los requisitos aludidos en el párrafo anterior.

(5.3.) Los artículos 1° y 2° de la Resolución General N° 3744 (DGI), establecen que los responsables inscritos en el impuesto al valor agregado, cuya actividad habitual sea la compra de bienes usados a consumidores finales para la posterior venta de los mismos o las de sus partes, a los fines de computar como crédito fiscal el importe que resulte de aplicar lo dispuesto en el artículo 18 de la ley del gravamen, deberán emitir por cada operación de este tipo un comprobante de compra por duplicado, entregando en todos los casos al vendedor del bien el duplicado y conservando el original en su poder.

Artículo 6°.

(6.1.) Establecidos por la Resolución Conjunta N° 857 de la ex-Secretaría de Agricultura, Pesca y Alimentación y N° 23 de la Dirección General Impositiva del 19 de diciembre de 1996 y su modificatoria.

Artículos 8° y 15.

(8.2.) (15.1.) Conforme a lo dispuesto en los artículos 5° y 6° de la Resolución General N° 301, sus modificatorias y complementaria.

Artículos 8° y 18.

(8.1.) (18.1.) De acuerdo con lo establecido por el artículo 3° de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y por la Resolución General N° 301, sus modificatorias y complementaria.

Artículo 24.

(24.1.) Exigidas por el Título II de la Resolución General N° 3419 (DGI), sus modificatorias y complementarias.

ANEXO II RESOLUCION GENERAL N° 1361

ARCHIVOS A ALMACENAR

ESPECIFICACIONES TECNICAS, DISEÑOS DE REGISTRO,

REQUISITOS Y CONDICIONES

Título I: Consideraciones Generales

Título II: Soportes Magnéticos

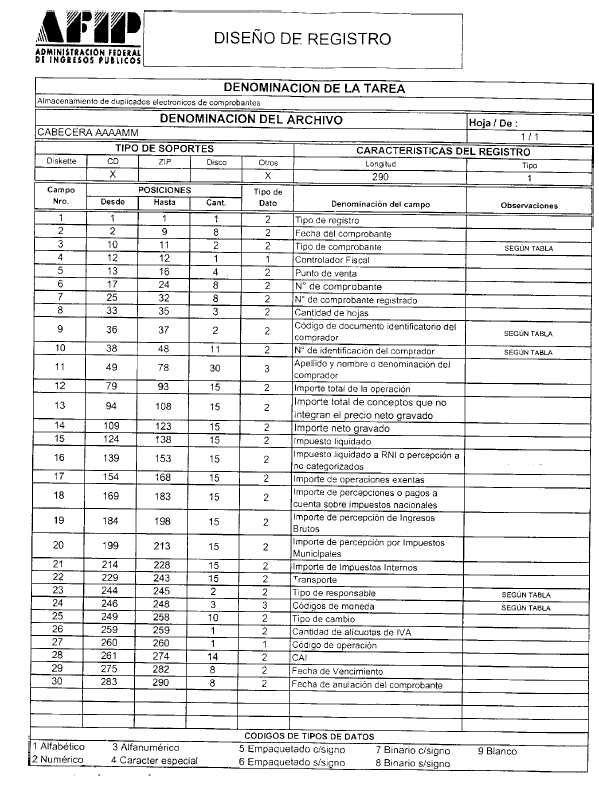

Título III: Diseños de registro

Apartado A - REGISTROS DE CABECERA Y DETALLE DE FACTURAS EMITIDAS

Capítulo I - Descripción del diseño de registro del archivo de cabecera de facturas emitidas.

Capítulo II - Descripción del diseño de registro del archivo de detalle de facturas emitidas

Apartado B – REGISTRO DE VENTAS

Apartado C – REGISTRO DE COMPRAS

Apartado D – DISEÑO DE REGISTRO DEL ARCHIVO "OTRAS PERCEP"

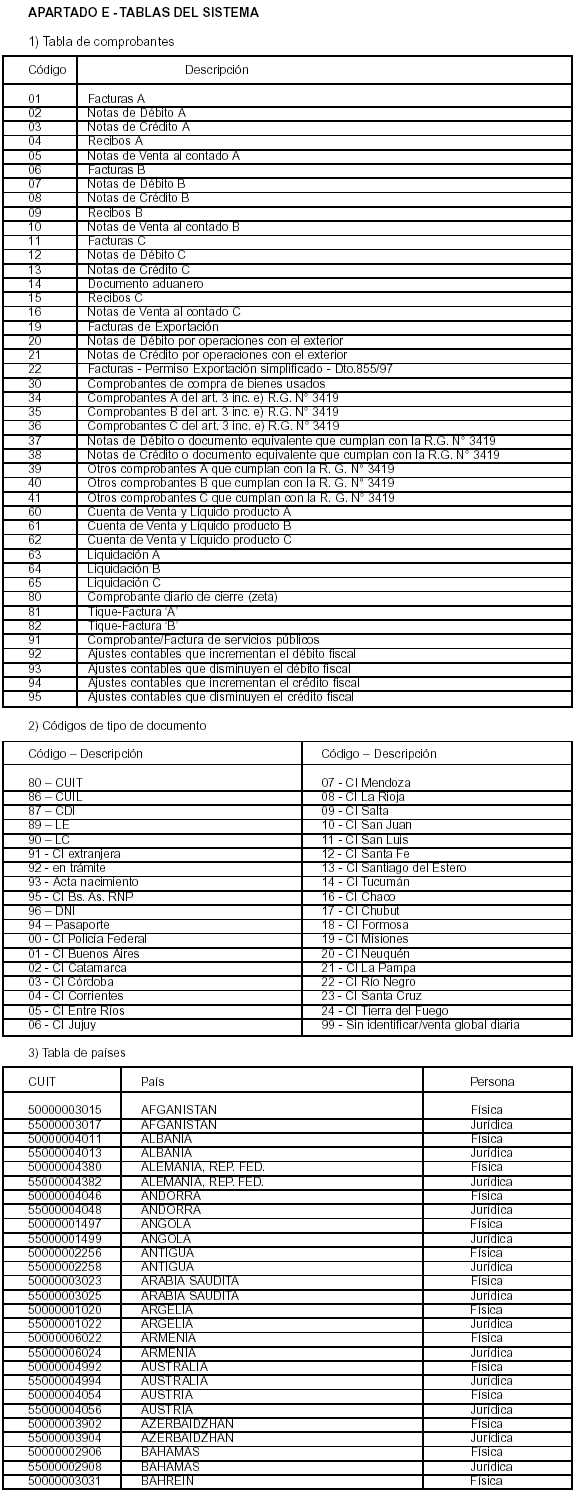

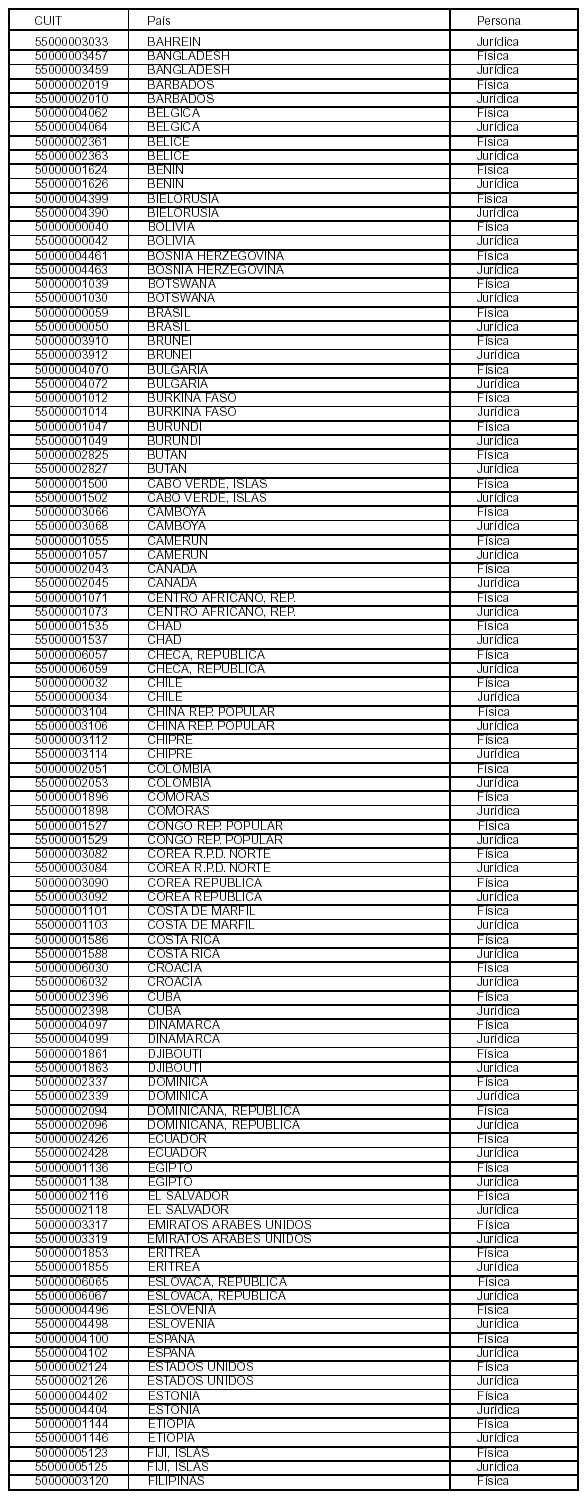

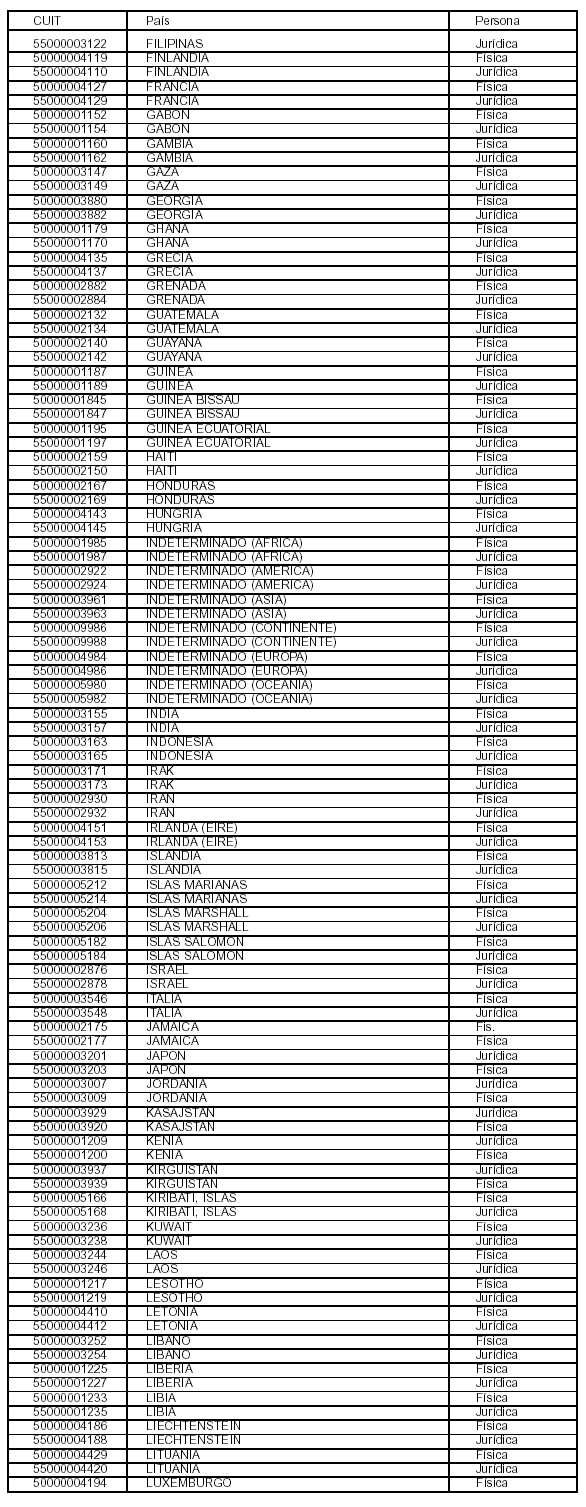

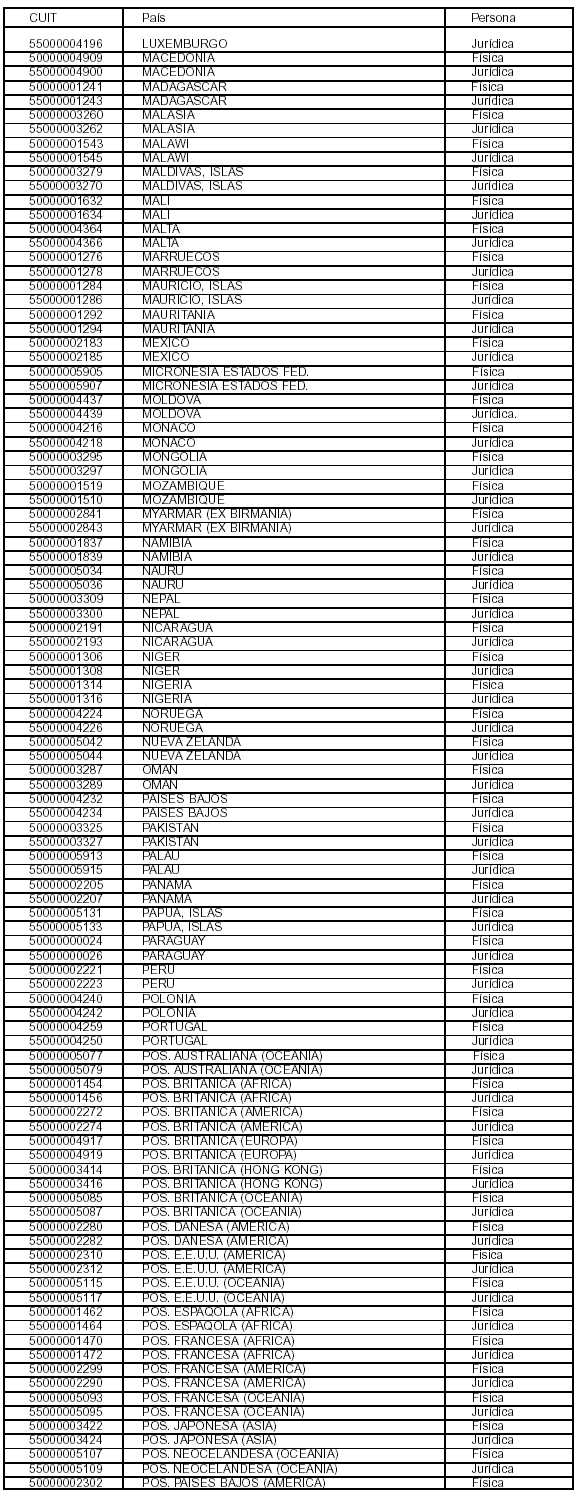

Apartado E – TABLAS DEL SISTEMA

1. Comprobantes

2. Códigos de tipo de documento

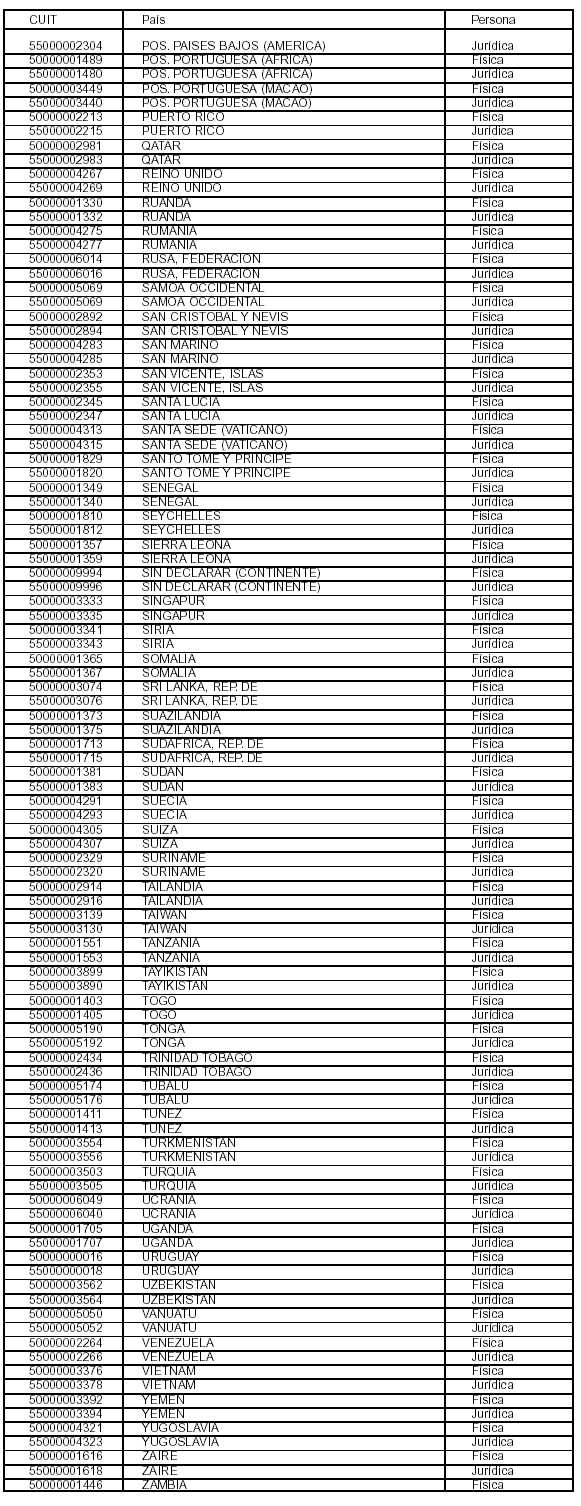

3. Países

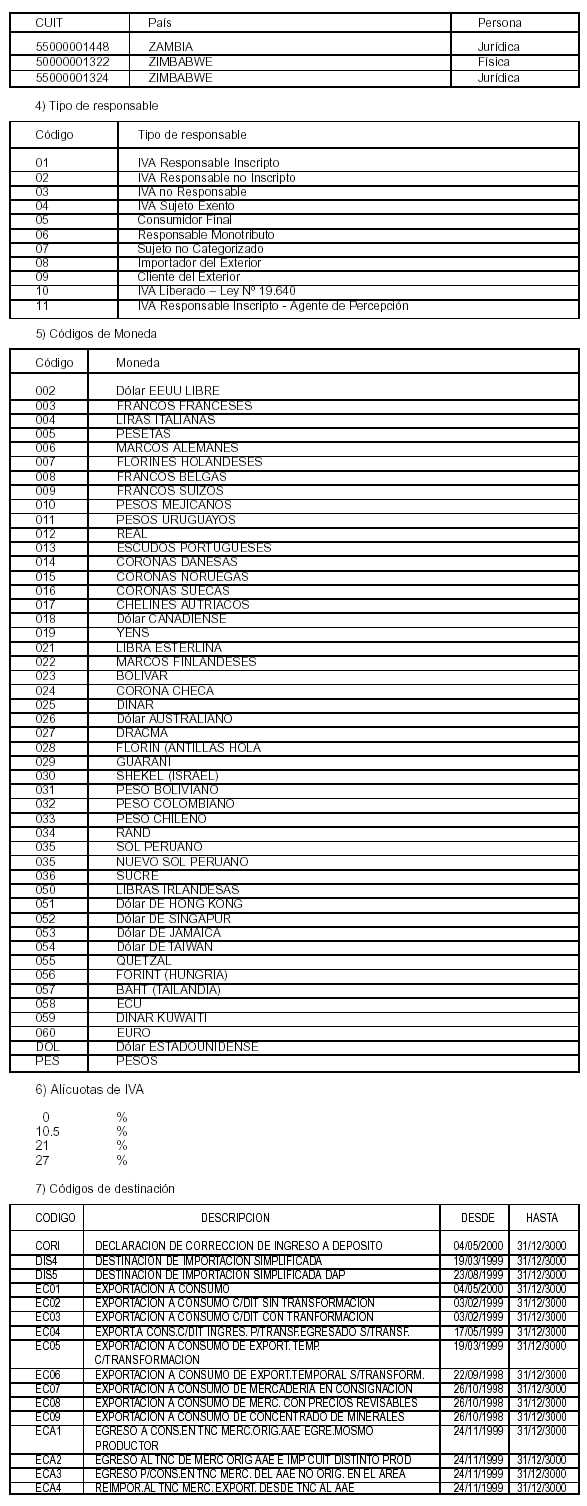

4. Tipo de responsable

5. Códigos de moneda

6. Alícuotas de IVA

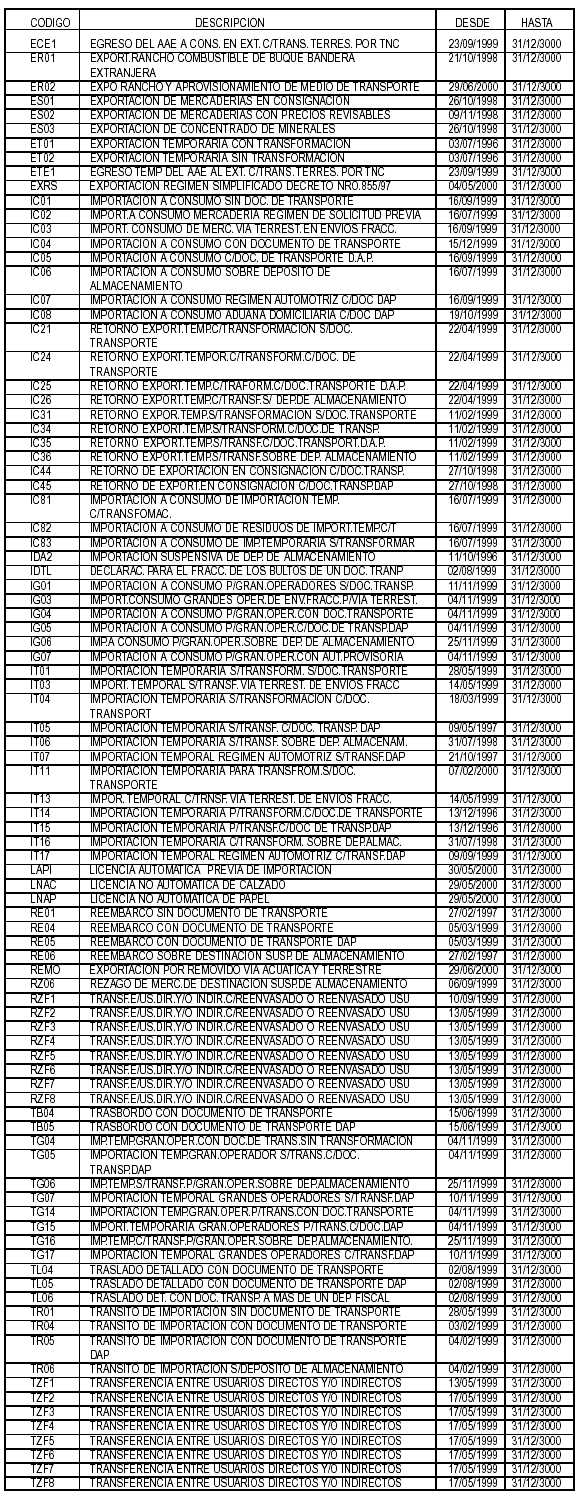

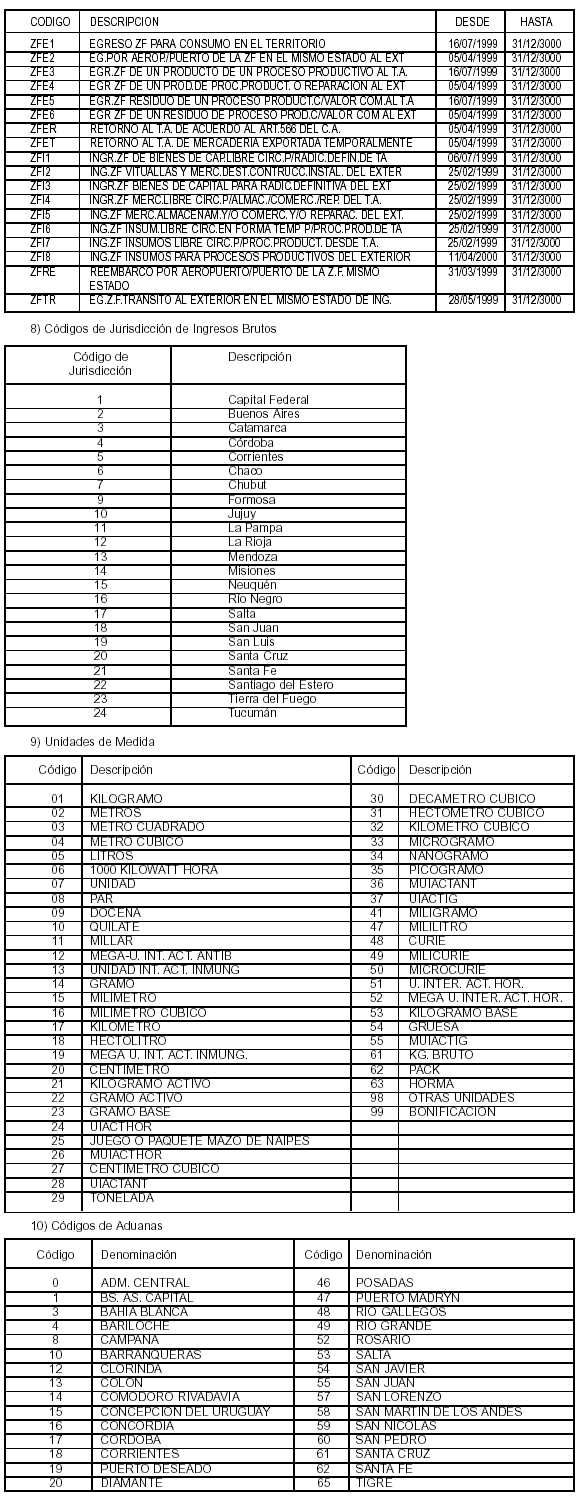

7. Códigos de destinación

8. Códigos de Jurisdicción de Ingresos Brutos

9. Unidades de medida

10. Aduanas

Apartado F – CONTENIDOS DE LOS SOPORTES WORM

Apartado G – PROCEDIMIENTO PARA LA OBTENCION DEL CODIGO DE SEGURIDAD

TITULO I

Consideraciones Generales

1. El archivo a almacenar deberá contener:

• Tantos registros de tipo 1 como ítems de las operaciones que se deban registrar.

• Un registro de tipo 2 conteniendo la cantidad de registros tipo 1 existentes en el archivo junto con los totales de los campos numéricos de importe.

2. Los importes deberán observar los siguientes requisitos:

• Se consignarán en valores positivos, con centavos y sin indicar coma ni punto decimal,

• se consignarán en pesos, debiéndose realizar la conversión según el tipo de cambio vigente al momento de efectuarse la operación e indicarlo en el campo correspondiente junto con la moneda utilizada,

• tendrán una longitud de quince (15) dígitos compuestos por trece (13) enteros y dos (2) decimales (centavos). En el caso particular del diseño de registro Detalle de Facturas, en el campo Precio Unitario la cantidad total de dígitos es dieciséis (16) compuestos por trece (13) enteros y tres (3) decimales.

3. Todos los campos que no se cubran en su totalidad deberán completarse con blancos a la

derecha en caso de ser alfanuméricos o ceros a la izquierda si son numéricos.

4. Los archivos deben ordenarse de acuerdo a los siguientes criterios en forma concomitante:

• Fecha del comprobante.

• Tipo de comprobante.

• Punto de venta.

• Número de comprobante.

TITULO II

Soportes Magnéticos

Características del archivo:

• Código de grabación: ASCII.

• Tipo de registro: lineal secuencial.

• Marca de fin de registro: 0D0A en hexadecimal.

• Nombre del archivo: XXXXXX_AAAAMM, en donde "X" representa el nombre del archivo (v.g. cabecera, detalle, etc), AAAA representa el año y MM el mes del período fiscal a que corresponden las facturas almacenadas.

• Formato: compatible con MS-DOS.

• Generación del archivo: como copia y no por "back-up".

• No debe grabarse como multisesión.

TITULO III

Diseños de Registro

APARTADO A – REGISTROS DE CABECERA Y DETALLE DE FACTURAS EMITIDAS

CAPITULO I - Descripción del diseño de registro del archivo de cabecera de facturas emitidas

SECCION 1: DESCRIPCION DE REGISTRO TIPO 1 - CABECERA

Campo 1: Tipo de Registro.

Se deberá completar con la constante "1".

Campo 2: Fecha del comprobante.

Se deberá completar con la fecha de las facturas emitidas durante el período fiscal que se registra y su formato será año, mes y día (AAAAMMDD).

Campo 3: Tipo de Comprobante.

Se deberá codificar con el tipo de comprobante que se emitió de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 1).

Campo 4: Controlador Fiscal.

Se indicará con una ‘C’ si el comprobante que se registra fue emitido por un controlador fiscal o con un blanco en caso contrario.

Campo 5: Punto de Venta.

Se completará con el punto de venta impreso en el comprobante (4 dígitos), el cual deberá ser mayor o igual a 0001 y menor a 9999 si el emisor es Responsable Inscrito en el IVA. En caso contrario, será mayor o igual a 0000 y menor a 9999.

Campo 6: Número de Comprobante.

Se completará con el número correlativo de comprobante emitido en la operación (8 dígitos) aún cuando se utilicen varios ejemplares en una misma transacción económica (artículo 8° de la Resolución General N° 3434 DGI).

Campo 7: Número de Comprobante Registrado.

Se completará con el número de comprobante a registrar en el libro de ventas según lo establecido en el artículo 8° de la Resolución General N° 3434 (DGI) (8 dígitos), el que deberá ser menor o igual que el dato informado en el campo 6.

Campo 8: Cantidad de Hojas.

Se deberá indicar la cantidad de hojas utilizadas para el comprobante emitido, registrado en el campo 6.

Para el caso de que se trate de un comprobante de una sola hoja en la operación a registrar, se consignará ‘001’.

Para el caso de que se trata de un comprobante de más de una hoja se consignará, por ejemplo en una operación que requiera de tres (3) hojas, el dato ‘003’.

Campo 9: Código de documento identificatorio del comprador.

Se deberá completar de acuerdo al tipo de documento que exhiba el comprador, de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 2).

Será obligatorio consignar la Clave Unica de Identificación Tributaria (C.U.I.T.) en todos los casos, excepto en el supuesto de que el receptor del comprobante revista el carácter de consumidor final. En este último caso, cuando el importe de la operación sea igual o superior a $ 1.000.- se deberá consignar el código de documento (DNI, LE, LC, CI o pasaporte según corresponda), al igual que de tratarse de comprobantes de compra de bienes usados (campo 3 = 30).

Campo 10: Número de identificación del comprador.

Se deberá consignar el número de documento de acuerdo a lo indicado en el campo 9.

En el caso particular de realizar operaciones con personas físicas o jurídicas que no posean

documento nacional de identidad, pasaporte o documentación societaria emitida en el país, se deberá consignar en el campo 9 el código 80 y en este se codificará de acuerdo a la tabla indicada en el Anexo II Apartado E punto 3).

Campo 11: Apellido y nombres o denominación del comprador.

En caso de tratarse de una persona Física se completará con el apellido y nombre del comprador y en los restantes con la denominación o razón social.

En los casos en que para una misma razón social se registren distintas sucursales, podrá especificarse en este campo la sucursal que realizó la operación.

Para el supuesto que el comprador sea consumidor final que no requiera ser identificado (campo 23=5 y campo 12<1000), se completará con la leyenda ‘CONSUMIDOR FINAL’ en mayúsculas (se validará que el campo 3 sea distinto a 01, 02, 03, 04, 05, 14, 19, 20, 21, 22, 30, 34, 39, 60, 63 y 81).

Campo 12: Importe total de la operación.

Se consignará el importe total de la operación. Dicho importe podrá ser cero sólo en los casos de comprobantes anulados sin haber sido emitidos o en oportunidad de documentar un cambio de productos del mismo valor.

En el caso de que para una misma operación se utilice más de una hoja y exista correlatividad numérica en los comprobantes, el importe a informar únicamente se consignará en el registro correspondiente al último comprobante de la misma (último número de hoja), lo cual se determina con la siguiente validación: Campo 7 + Campo 8 – 1 = Campo 6.

Campo 13: Importe total de conceptos que no integran el precio neto gravado.

Se consignará el importe que surja de sumar los montos que no integren la base imponible, el cual podrá ser cero.

Campo 14: Importe Neto Gravado.

El importe deberá ser menor o igual al importe total de la operación (campo 12) y mayor o igual al impuesto liquidado (campo 15). Podrá ser cero si la operación no se encuentra gravada por IVA en su totalidad.

Campo 15: Impuesto liquidado.

Se incluirá el importe del IVA discriminado en el comprobante sin considerar la sobretasa a RNI a consignar en el campo 16.

Campo 16: Impuesto liquidado a RNI o percepción a no categorizados.

En el supuesto de tratarse de compradores que revistan el carácter de responsables no inscritos en el IVA (campo 23= 02) o se trate de sujetos no categorizados (campo 23=07), este campo deberá ser igual al 50% del impuesto liquidado (campo 15).

En el resto de los casos será igual a cero.

Campo 17: Importe de operaciones exentas.

Podrá ser cero.

Campo 18: Importe de percepciones o pagos a cuenta sobre impuestos nacionales.

Podrá ser cero.

Campo 19: Importe de percepción de ingresos brutos.

Podrá ser cero.

En el caso de ser mayor a cero se consignará el total de las percepciones realizadas en la factura aunque correspondan a distintas jurisdicciones provinciales. Asimismo, se generarán los registros del archivo OTRAS_PERCEP donde se desagregarán las percepciones realizadas por la jurisdicción que corresponda.

Aunque haya una única alícuota y jurisdicción de percepción, se generará el archivo de percepciones con ese único registro.

Campo 20: Importe de percepciones por impuestos municipales.

Podrá ser cero.

En el caso de ser mayor a cero se consignará el total de las percepciones realizadas en la factura aunque correspondan a distintas jurisdicciones municipales. Asimismo, se generarán los registros del archivo OTRAS_PERCEP donde se desagregarán las percepciones realizadas por la jurisdicción que corresponda.

Aunque haya una única alícuota de percepción, se generará el archivo de percepciones con ese único registro.

Campo 21: Importe de impuestos internos.

Podrá ser cero.

Campo 22: Transporte.

Es un valor mayor o igual a cero. Deberá contener la sumatoria de los ítems facturados hasta la hoja que se está registrando inclusive (sumatoria del campo 11 del archivo de detalle). Sólo existirá transporte si la cantidad de hojas (campo 8) es mayor a uno. Este campo será cero en la última hoja del comprobante lo cual, de existir una correlatividad numérica en los comprobantes, se determina con la siguiente validación: Campo 7 + Campo 8 - 1= Campo 6.

Campo 23: Tipo de responsable.

Se codificará de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 4).

Campo 24: Códigos de Moneda.

Se codificará teniendo en cuenta la tabla indicada en el Anexo II Apartado E) punto 5).

Campo 25: Tipo de Cambio.

Se completará con el tipo de cambio vigente al momento de producirse la transacción, respecto a la moneda en que se realizó la operación, expresado en la moneda de curso legal en el país. Ej.: si la operación fue en dólares se consignará la cantidad de pesos necesaria para adquirir una (1) unidad de dólar.

El dato a ingresar consistirá en un número con cuatro (4) enteros y seis (6) decimales, y deberá completarse aun cuando el campo 24 sea igual a ‘PES’.

Campo 26: Cantidad de alícuotas de IVA.

Si se trata de varias alícuotas a informar, en el presente campo se deberá indicar la cantidad total de ellas. En caso contrario se consignará "1", aún cuando la operación resulte exenta.

Campo 27: Código de operación.

Si el impuesto liquidado (campo 15) es igual a cero (0) y el importe total de conceptos que no integran el precio neto gravado (campo 13) es distinto de cero, se deberá completar de acuerdo a la siguiente codificación:

Z- Exportaciones a la zona franca.

X- Exportaciones al Exterior.

E- Operaciones Exentas.

En caso contrario se completará con espacios.

Campo 28: CAI.

En caso de que el informante sea RI en IVA, se consignará el código de autorización de impresión de los comprobantes que figura al pie de los documentos.

Campo 29: Fecha de vencimiento.

Se deberá indicar la fecha de vencimiento que figura al pie del documento.

Campo 30: Fecha anulación del comprobante.

De efectuarse la anulación del comprobante se deberá dejar indicada su fecha, la cual no podrá ser inferior a la de emisión del mismo (campo 2).

En caso de que un comprobante emitido se anule con posterioridad, se deberán completar igualmente los campos del registro referidos a importes y los registros de detalle correspondientes.

Si se registra un comprobante anulado antes de ser emitido, deberá generarse un registro en el archivo "DETALLE_AAAAMM" donde se especificará únicamente la causa de la anulación del comprobante y la fecha de la anulación del mismo.

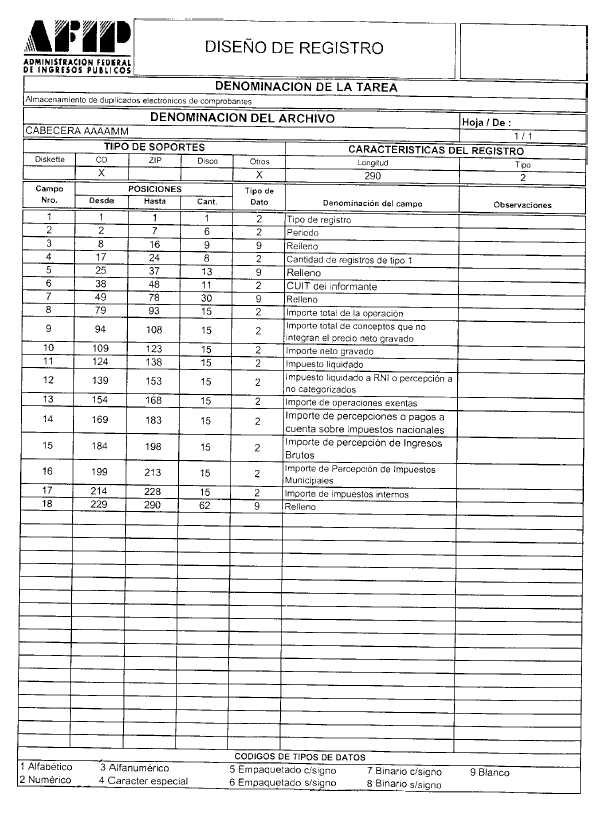

SECCION 2: DESCRIPCION DE REGISTRO TIPO 2 - CABECERA

Campo 1: Tipo de Registro.

Se deberá completar con la constante "2".

Campo 2: Período.

Se deberá completar con el período fiscal que se registra (AAAAMM).

Campo 3: Relleno.

Se completará con blancos.

Campo 4: Cantidad de Registros de tipo 1

Se completará con la cantidad de registros de tipo "1" que contiene el archivo.

Campo 5: Relleno.

Se completará con blancos.

Campo 6: CUIT del informante.

Se deberá completar con la CUIT del emisor de los comprobantes.

Campo 7: Relleno

Se completará con blancos.

Campo 8: Importe total de la operación.

Se consignará el importe total de las operaciones efectuadas durante el período informado. Deberá ser igual a la sumatoria del campo homónimo de la totalidad de los registros de tipo 1 (suma del campo 12 del registro de tipo 1).

Campo 9: Importe total de conceptos que no integran el precio neto gravado.

Se procederá a informar la sumatoria de los importes que no integren el hecho imponible, el cual podrá ser cero (suma del campo 13 del registro de tipo 1).

Campo 10: Importe Neto Gravado.

Se deberá consignar la sumatoria de los importes netos gravados correspondientes a las operaciones realizadas durante el período que se informa (suma del campo 14 del registro de tipo 1).

Campo 11: Impuesto liquidado.

Se deberá consignar la sumatoria del total de los importes liquidados de IVA (suma del campo 15 del registro de tipo 1).

Campo 12: Impuesto liquidado a RNI o percepción a no categorizados.

Se deberá consignar la sumatoria del total de los importes liquidados de IVA en concepto de sobretasa a los RNI (suma del campo 16 del registro de tipo 1).

Campo 13: Importe de operaciones exentas.

Se deberá consignar la sumatoria del total de los importes de operaciones exentas (suma del

campo 17 del registro de tipo 1).

Campo 14: Importe de percepciones o pagos a cuenta de impuestos nacionales.

Se deberá consignar la sumatoria del total de las percepciones o pagos a cuenta (suma del

campo 18 del registro de tipo 1).

Campo 15: Importe de percepción de ingresos brutos.

Se deberá consignar la sumatoria del Importe de percepción de ingresos brutos (suma del campo 19 del registro de tipo 1).

Campo 16: Importe de percepción de impuestos municipales.

Se deberá consignar la sumatoria del Importe de percepción de impuestos municipales (suma del campo 20 del registro de tipo 1).

Campo 17: Importe de impuestos internos.

Se deberá consignar la sumatoria del Importe de impuestos internos (suma del campo 21 del registro de tipo 1).

Campo 18: Relleno

Se completará con blancos.

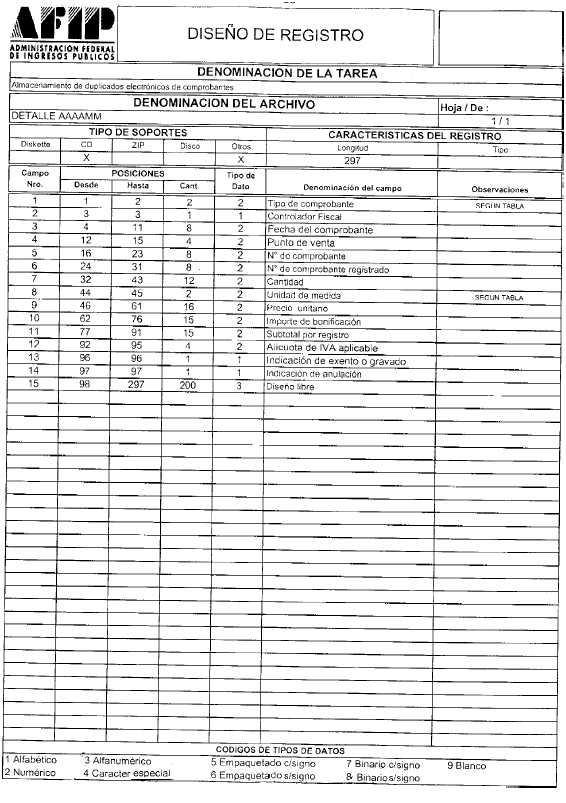

APARTADO A – REGISTROS DE CABECERA Y DETALLE DE FACTURAS EMITIDAS

CAPITULO II - Descripción del diseño de registro del archivo de detalle de facturas emitidas

Campo 1: Tipo de Comprobante.

Se deberá codificar con el tipo de comprobante que se emitió de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 1).

Campo 2: Controlador Fiscal.

Se indicará con una ‘C’ si el comprobante que se registra fue emitido por un controlador fiscal, o con un blanco en caso contrario.

Campo 3: Fecha del Comprobante.

Se deberá completar con la fecha de emisión de las facturas emitidas durante el período fiscal que se registra, y su formato será año, mes y día (AAAAMMDD).

Campo 4: Punto de Venta.

Se completará con el punto de venta en el que se emitió el comprobante (4 dígitos), el cual deberá constar de un número mayor o igual a 0001 y menor a 9999 si el emisor es Responsable Inscrito en el IVA. En caso contrario, se completará en su totalidad y será mayor o igual a 0000 y menor a 9999.

Campo 5: Número de Comprobante.

Se completará con el número correlativo de comprobante emitido en la operación (8 dígitos), aún cuando se utilicen varios ejemplares en una misma transacción económica (artículo 8° de la Resolución General N° 3434 (DGI)).

Campo 6: Número de Comprobante Registrado.

Se completará con el número de comprobante a registrar en el libro de ventas según lo establecido en el artículo 8° de la Resolución General N° 3434 (DGI) (8 dígitos), el que deberá ser menor o igual que el dato informado en el campo 5.

Campo 7: Cantidad.

Se consignará la cantidad de productos vendidos o servicios prestados en la operación.

En el supuesto de que el objeto de la operación sea una única prestación, se consignará uno (1).

Podrá ser cero (0) si el comprobante fue anulado antes de ser emitido o en el caso que el contenido del campo diseño libre (campo 15) requiera más de un registro.

El campo se conforma de siete (7) enteros y cinco (5) decimales.

Campo 8: Unidad de medida.

Se indicará la unidad de medida de los productos vendidos (ej.: kilo, litro, tonelada, paquete por 12, etc.) de los valores comprendidos en la tabla que se indica en el Anexo II Apartado E) punto 9).

Campo 9: Precio unitario.

Se consignará el importe correspondiente al precio unitario facturado correspondiente al producto o servicio vendido (deberá ser mayor a cero, salvo que el campo 7 sea igual a cero).

El campo se conforma de trece (13) enteros y tres (3) decimales.

Campo 10: Importe de bonificación.

Campo obligatorio.

Se especificará el importe a bonificar por cada ítem vendido (ítem = cantidad y descripción). Se consignará la bonificación por registro.

En caso de no existir bonificación o campo 8 = 99 el campo deberá ser cero.

Campo 11: Subtotal por registro.

Se consignará el importe facturado correspondiente al precio unitario (campo 9) multiplicado por la cantidad (campo 7) , menos el importe de la bonificación si las hubiere (campo 10). Deberá ser mayor a cero.

Las validaciones indicadas precedentemente no se aplicarán en el supuesto de que el campo 8 sea igual a ‘98’.

El campo se conforma de trece (13) enteros y dos (2) decimales.

Campo 12: Alícuota de IVA aplicable.

Se deberá completar con la alícuota del impuesto correspondiente al producto o servicio de que se trate, conforme la tabla indicada en el Anexo II Apartado E) punto 6).

Campo 13: Indicación de exento o gravado.

Se indicará con la letra ‘E’ en el supuesto de tratarse de un bien o servicio exento de IVA (campo 12=0). Para el resto de los casos, se consignará la letra ‘G’. Si el comprobante fue anulado antes de ser emitido (campo 14= ‘A’) no se consignará letra alguna.

Campo 14: Indicación de anulación.

Se indicará con la letra ‘A’ en el supuesto de que el comprobante se encuentre anulado. Para el resto de los casos, se completará con un blanco.

Campo 15: Diseño libre.

Se completará con la codificación y descripción de los productos o servicios facturados, utilizando el diseño que mejor se adapte para cada caso en particular.

En el supuesto de tratarse de un comprobante anulado antes de ser emitido, se consignará aquí la causa de la anulación.

Deberá resguardarse en el mismo soporte que almacene este archivo, la estructura de diseño del campo 15 (número de campo, posición desde, posición hasta, tamaño, tipo de dato, descripción del campo y observaciones).

Si se necesitara más de un registro de detalle para identificar el bien vendido o servicio prestado en los campos cantidad, precio unitario, bonificación, subtotal y alícuota de IVA aplicable, se consignará el dato únicamente en el último registro.

No obstante lo indicado para el campo ‘Importe de bonificación’ (campo 10), en el supuesto de realizarse bonificaciones que correspondan al total de ítems vendidos, o bien se consignen por separado, deberán identificarse en un registro adicional. Para ello, se consignará en el campo 8 el código ‘99’ (‘bonificación’), debiendo utilizar el campo 15 para la descripción de la bonificación correspondiente y el campo 11 para consignar el importe bonificado.

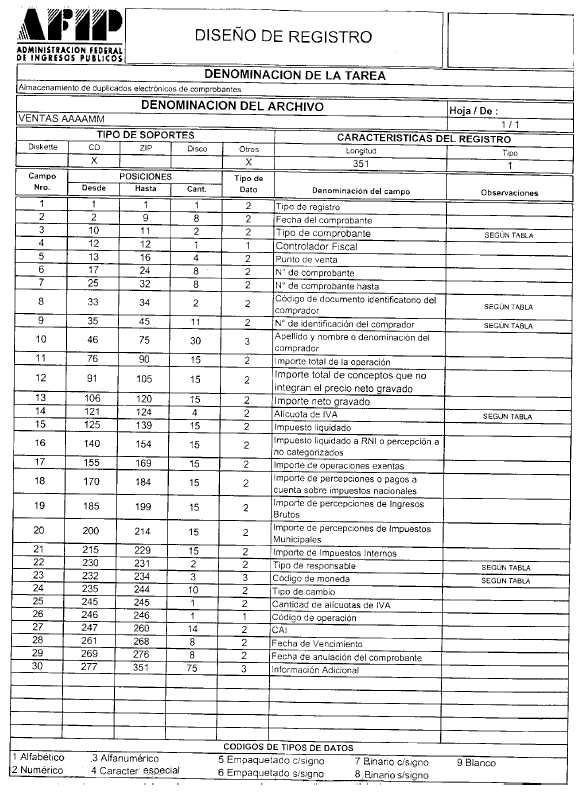

APARTADO B - REGISTRO DE VENTAS

SECCION 1: DESCRIPCION DE REGISTRO TIPO 1 - VENTAS

Campo 1: Tipo de Registro.

Se deberá completar con la constante "1"

Campo 2: Fecha del comprobante.

Se deberá completar con la fecha de las facturas emitidas durante el período fiscal que se registra y su formato será año mes y día (AAAAMMDD).

Campo 3: Tipo de Comprobante.

Se deberá codificar con el tipo de comprobante que se emitió de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 1).

En el supuesto de que se trate de la registración de un comprobante diario de cierre (Campo

3=80), se deberá consignar en los campos 11, 12, 13, 15, 16, 17, 18, 19, 20 y 21 el importe correspondiente sin considerar los comprobantes clase ‘A’ comprendidos en el resumen diario.

Campo 4: Controlador Fiscal.

Se indicará con una ‘C’ si el comprobante que se registra fue emitido por un controlador fiscal, o con un blanco en caso contrario.

Campo 5: Punto de Venta.

Se completará con el punto de venta en el que se emitió el comprobante (4 dígitos), el cual deberá constar de un número mayor o igual a 0001 y menor a 9999 si el emisor es responsable inscripto. En caso contrario, será mayor o igual a 0000 y menor a 9999.

Campo 6: Número de Comprobante.

Se completará con el número de comprobante a registrar (8 dígitos).

Si se trata de un comprobante de varias hojas, se deberá informar el número de documento de la primera hoja (artículo 8° de la Resolución General N° 3434 (DGI)).

En el supuesto de registrar de manera agrupada por totales diarios, se deberá consignar el primer número de comprobante del rango a considerar.

Campo 7: Número de Comprobante hasta.

Se deberá indicar el último número de comprobante del rango a considerar en el supuesto del último párrafo de la descripción del campo 6.

En el resto de los casos se consignará el dato registrado en el campo 6.

Deberá ser mayor o igual que el campo 6.

Campo 8: Código de documento identificatorio del comprador.

Se deberá completar con alguno de los códigos indicados en la tabla del Anexo II Apartado E) punto 2), de acuerdo al tipo de documento que exhiba el comprador.

Será obligatorio consignar la Clave Unica de Identificación Tributaria (C.U.I.T.) en todos los casos excepto de tratarse de la registración por monto global diario (artículo 20 de la Resolución General N° 3419 (DGI) y artículo 15 de la Resolución General N° 3803 (DGI)) en cuyo caso se deberá ingresar el código ‘99’.

Campo 9: Número de identificación del comprador.

Se deberá consignar el número de documento de acuerdo a lo indicado en el campo 8.

Podrá ser vacío en el supuesto de que el campo 8 sea igual a 99.

En el caso particular de realizar operaciones con personas físicas o jurídicas que no posean

documento nacional, pasaporte o documentación societaria emitida en el país, se deberá consignar en el campo 8 el código 80 y en este se codificará de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 3).

Campo 10: Apellido y nombres o denominación del comprador.

En caso de tratarse de una persona física se completará con el apellido y nombres del comprador, y en los restantes con la denominación o razón social.

Si de una misma razón social se registran distintas sucursales, podría especificarse en este campo la sucursal que realizó la operación.

Para el supuesto de que el comprador sea un consumidor final que no requiera ser identificado, se completará con la leyenda ‘CONSUMIDOR FINAL’ en mayúsculas (se validará que el campo 3 sea distinto a 01, 02, 03, 04, 05, 14, 19, 20, 21, 22, 30, 34, 39, 60, 63 y 81).

En el caso de tratarse de registraciones globales diarias se consignará la leyenda ’VENTA GLOBAL DIARIA’ (campo 8=99).

Campo 11: Importe total de la operación.

Se asignará el importe total de la operación. Dicho importe podrá ser cero únicamente en los casos de comprobantes anulados sin haber sido emitidos previamente o en oportunidad de documentar un cambio de productos del mismo valor.

Deberá ser igual a la suma de los campos 12, 13, 15, 16, 17, 18, 19, 20 y 21 si el campo 25 es igual a 1.

Si la cantidad de registros para un mismo comprobante es mayor a 1 (campo 25 es mayor a 1), el importe total a informar se consignará en el último de ellos.

Campo 12: Importe total de conceptos que no integran el precio neto gravado.

Se consignará el importe que surja de sumar los montos que no integren la base imponible. Dicho importe podrá ser cero.

Campo 13: Importe neto gravado.

El mismo deberá ser menor o igual al importe total de la operación y mayor o igual al impuesto liquidado. Podrá ser cero si la operación no se encuentra gravada por IVA en su totalidad (campo 14=0).

Campo 14: Alícuota de IVA.

Se deberá completar con la alícuota de IVA correspondiente, conforme la tabla indicada en el Anexo II Apartado E) punto 6). En los casos en que se deba informar más de una alícuota para el mismo comprobante, se procederá a grabar tantos registros de tipo "1" como alícuotas se deban declarar.

Los campos 1 a 10 y 22 a 30 se grabarán con la misma información en todos los registros de tipo "1", los restantes campos se completarán con los datos que correspondan a cada alícuota de impuesto.

La alícuota podrá ser cero en caso de operaciones de exportación, exentas y no gravadas, procediéndose a completar el código de operación (campo 26) respectivo, o en el supuesto de tratarse de un comprobante anulado.

Campo 15: Impuesto liquidado.

Se consignará el importe del IVA discriminado en el comprobante, sin considerar la sobretasa a RNI del campo 16.

Aún tratándose de compradores consumidores finales, sujetos exentos, no responsables y monotributistas igualmente deberá consignarse el IVA contenido en la operación.

Campo 16: Impuesto liquidado a RNI o percepción a no categorizados.

En el supuesto de tratarse de compradores que revistan el carácter de responsables no inscriptos en el IVA (campo 22 igual a 02), este campo deberá ser igual al 50% del impuesto liquidado (campo 15). Cuando se trate de sujetos no categorizados (campo 22=07) deberá ser igual al 50% del Importe neto gravado más el impuesto liquidado [(campo 13 + campo 15) * campo 14/100] * 0,50.

En el resto de los casos será igual a cero.

Campo 17: Importe operaciones exentas.

Podrá ser cero.

En caso de que en una misma operación se vendan productos exentos con gravados, la alícuota (campo 14) será la correspondiente a los productos gravados. En este caso el monto correspondiente a la parte exenta se consignará en este campo, y la porción gravada en el campo 13.

De tratarse de venta de productos exentos con productos gravados a tasa única, se consignará en un solo renglón.

Campo 18: Importe de percepciones o pagos a cuenta sobre impuestos nacionales.

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 porque el campo 25 es

mayor a 1, el importe a informar se consignará en el último de ellos.

Campo 19: Importe de percepciones de ingresos brutos.

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 porque el campo 25 es

mayor a 1, el importe a informar se consignará en el último de ellos.

Campo 20: Importe de percepciones de impuestos municipales.

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 porque el campo 25 es

mayor a 1, el importe a informar se consignará en el último de ellos.

Campo 21: Importe de impuestos internos.

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 porque el campo 25 es

mayor a 1, el importe a informar se consignará en el último de ellos.

Campo 22: Tipo de responsable.

Se codificará teniendo en cuenta la tabla indicada en el Anexo II Apartado E) punto 4).

Campo 23: Código de Moneda.

Se codificará teniendo en cuenta la tabla indicada en el Anexo II Apartado E Punto 5).

Campo 24: Tipo de Cambio.

Se completará con el tipo de cambio vigente al momento de producirse la transacción, respecto a la moneda en que se realizó la operación, expresado en la moneda de curso legal en el país. Ej.: si la operación fue en dólares se consignará la cantidad de pesos necesaria para adquirir una (1) unidad de dólar.

El dato a ingresar consistirá en un número con cuatro (4) enteros y seis (6) decimales, y deberá completarse aun cuando el campo 23 sea igual a ‘PES’.

Campo 25: Cantidad de alícuotas de IVA.

Si se trata de varias alícuotas a informar, en el presente campo se deberá indicar la cantidad total de ellas. En caso contrario se consignará "1". Para el primer supuesto, los campos 13,14,15 y 16 se llenarán con la parte correspondiente a cada tasa.

Campo 26: Código de operación.

Si la alícuota de IVA (campo 14) es igual a cero (0), se deberá completar de acuerdo a la siguiente codificación:

Z- Exportaciones a la zona franca.

X- Exportaciones al exterior.

E- Operaciones exentas.

En caso contrario se completará con blancos.

Campo 27: CAI.

Se consignará el código de autorización de impresión que consta al pie del comprobante, o grupo de comprobantes en caso de efectuarse registración global diaria.

Campo 28: Fecha de vencimiento.

Se deberá indicar la fecha de vencimiento que figura al pie del documento.

Campo 29: Fecha de anulación del comprobante.

De efectuarse la anulación del comprobante se deberá dejar indicada su fecha, la cual no podrá ser inferior a la de emisión del mismo (mayor o igual al campo 2).

En caso de que un comprobante emitido se anule con posterioridad, se deberán completar igualmente los campos del registro referidos a importes.

Asimismo, se deberán registrar los comprobantes sin emitir cuyo vencimiento haya operado en el período fiscal (mes/año) de que se trate (artículo 38 tercer párrafo del Resolución General N° 100, sus modificatorias y complementarias).

Campo 30: Información adicional.

Se podrá completar con cualquier información adicional que el contribuyente estime necesaria, contenida en sus registros contables. De no existir información deberá llenarse con ceros.

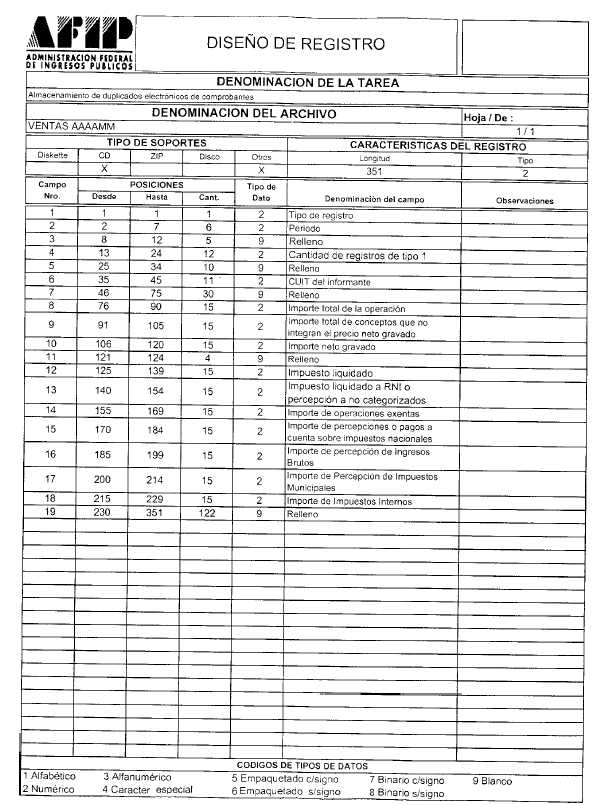

SECCION 2: DESCRIPCION DE REGISTRO TIPO 2 - VENTAS

Campo 1: Tipo de Registro.

Se deberá completar con la constante "2".

Campo 2: Período.

Se deberá completar con el período fiscal (año y mes) que se registra, en formato AAAAMM.

Campo 3: Relleno.

Se completará con blancos.

Campo 4: Cantidad de Registros de tipo 1.

Se completará con la cantidad de registros de tipo "1" que contiene el archivo.

Campo 5: Relleno.

Se completará con blancos.

Campo 6: CUIT del informante.

Se deberá completar con la CUIT del emisor de los comprobantes.

Campo 7: Relleno.

Se completará con blancos.

Campo 8: Importe total de la operación.

Se consignará el importe total de las operaciones efectuadas durante el período informado. Deberá ser igual a la sumatoria del campo homónimo de la totalidad de los registros de tipo 1 (suma del campo 11 del registro de tipo 1).

Campo 9: Importe total de conceptos que no integran el precio neto gravado.

Se procederá a informar la sumatoria de los importes que no integren el hecho imponible, el cual podrá ser cero (suma del campo 12 del registro de tipo 1).

Campo 10: Importe neto gravado.

Se deberá consignar la sumatoria de los importes netos gravados correspondientes a las operaciones realizadas durante el período que se informa (suma del campo 13 del registro de tipo 1).

Campo 11: Relleno.

Se completará con blancos.

Campo 12: Impuesto liquidado.

Se deberá consignar la sumatoria del total de los importes liquidados de IVA (suma del campo 15 del registro de tipo 1).

Campo 13: Impuesto liquidado a RNI o percepción a no categorizados.

Se deberá consignar la sumatoria del total de los importes liquidados de IVA en concepto de sobretasa a los RNI (suma del campo 16 del registro de tipo 1).

Campo 14: Importe de operaciones exentas.

Se deberá consignar la sumatoria del total de los importes de operaciones exentas (suma del

campo 17 del registro de tipo 1).

Campo 15: Importe de percepciones o pagos a cuenta sobre impuestos nacionales.

Se deberá consignar la sumatoria del total de las percepciones o pagos a cuenta (suma del

campo 18 del registro de tipo 1).

Campo 16: Importe de percepción de ingresos brutos.

Se deberá consignar la sumatoria del total de percepción de ingresos brutos (suma del campo 19 del registro de tipo 1).

Campo 17: Importe de percepción de impuestos municipales.

Se deberá consignar la sumatoria del total de percepciones de impuestos municipales (suma del campo 20 del registro de tipo 1).

Campo 18: Importe de impuestos internos.

Se deberá consignar la sumatoria del total de impuestos internos (suma del campo 21 del registro de tipo 1).

Campo 19: Relleno

Se completará con blancos.

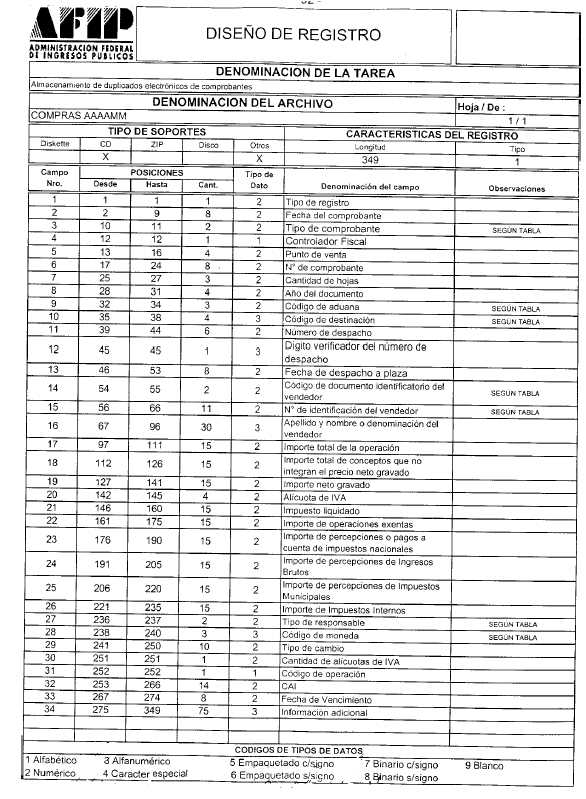

APARTADO C) - REGISTRO DE COMPRAS

SECCION 1: DESCRIPCION DE REGISTRO TIPO 1 - COMPRAS

Campo 1: Tipo de Registro.

Se deberá completar con la constante "1".

Campo 2: Fecha del comprobante.

Se deberá completar con la fecha de emisión de las facturas recibidas que correspondan al período fiscal que se registra y su formato será año, mes y día (AAAAMMDD).

Campo 3: Tipo de Comprobante.

Se deberá codificar con el tipo de comprobante que se recibió de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 1).

Campo 4: Controlador Fiscal.

Se indicará con una ‘C’ si el comprobante que se registra fue emitido por un controlador fiscal o con un blanco en caso contrario.

Campo 5: Punto de Venta.

Se completará con el punto de venta impreso en el comprobante (4 dígitos), el cual deberá ser mayor o igual a 0001 y menor a 9999 si el emisor es Responsable Inscrito. En caso contrario, será mayor o igual a 0000 y menor a 9999.

Campo 6: Número de Comprobante.

Se completará con el número de comprobante a registrar (8 dígitos).

Si se trata de un comprobante de varias hojas, se deberá informar el número de documento de la primera hoja (artículo 8° de la Resolución General N° 3434 (DGI)).

Campo 7: Cantidad de Hojas.

Se deberá indicar la cantidad de hojas del comprobante recibido.

Campo 8: Año del documento.

En caso de tratarse de una importación, se consignará el año del despacho en 4 dígitos con el formato AAAA.

Campo 9: Código de Aduana.

Se completará, en caso de tratarse de una importación, con el código de aduana que surja del correspondiente documento aduanero, de acuerdo a la tabla indicada en el Anexo II Apartado E) punto10).

Campo 10: Código de destinación.

Se completará de acuerdo a la tabla que se indica en el Anexo II Apartado E) punto 7).

Campo 11: Número de despacho.

Se deberá completar con el número de despacho otorgado por la Dirección General de Aduanas.

Campo 12: Dígito verificador del número de despacho.

Consta de 1 solo caracter.

Campo 13: Fecha de despacho a plaza.

Se completará con la fecha de despacho a plaza, cuyo formato será año, mes y día (AAAAMMDD).

Campo 14: Código de documento identificatorio del Vendedor.

Se deberá completar con alguno de los códigos indicados en la tabla del Anexo II Apartado E) punto 2).

Será obligatorio consignar la CUIT en todos los casos excepto de tratarse de la registración por monto global diario (artículo 20 de la Resolución General N° 3419 (DGI) y artículo 15 de la Resolución General N° 3803 (DGI)) en cuyo caso se deberá ingresar el código ‘99’.

Campo 15: Número de identificación del vendedor.

Se deberá consignar el número de identificación del vendedor, de acuerdo a lo indicado en el campo 14.

Podrá ser vacío en el supuesto de que el campo 14 sea igual a 99.

En el caso particular de realizar operaciones con personas físicas o jurídicas que no posean

documento nacional de identidad, pasaporte o documentación societaria emitida en el país, se deberá consignar en el campo 14 el código 80 y en este se codificará de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 3).

Campo 16: Apellido y nombres o denominación del vendedor.

En el supuesto de tratarse de una persona Física se completará con el apellido y nombre del

vendedor y en los restantes con la denominación o razón social.

En los casos en que de una misma razón social se registran distintas sucursales, podrá especificarse en este campo la sucursal que realizó la operación.

En el caso de tratarse de registraciones globales diarias se consignará la leyenda ‘COMPRA

GLOBAL DIARIA’ (artículo 15 Resolución General N° 3803 —DGI—).

Campo 17: Importe total de la operación.

Se consignará el importe total de la operación. En el supuesto de que el campo 30 sea igual a ‘1’, deberá ser igual a la suma de los campos 18, 19, 21, 22, 23, 24, 25 y 26.

Si la cantidad de registros para un mismo comprobante es mayor a 1 (campo 30 es mayor a 1), el importe a informar se consignará en el último de ellos.

Campo 18: Importe total de conceptos que no integran el precio neto gravado.

Se procederá a informar los importes que no integren el hecho imponible. Dicho importe podrá ser cero.

Campo 19: Importe Neto Gravado.

El mismo deberá ser menor o igual al importe total de la operación (campo 17) y mayor o igual al impuesto liquidado (campo 21). Podrá ser cero si la operación no se encuentra gravada por IVA en su totalidad (campo 20=0 y campo 31<>blanco).

Campo 20: Alícuota de IVA.

Se deberá completar con la alícuota de IVA correspondiente. En los casos en que se deba informar más de una alícuota, se procederá a grabar tantos registros de tipo "1" como alícuotas se deban declarar.

Los campos 1 a 16 y 27 a 34 se grabarán con la misma información de todos los registros de tipo "1" de la alícuota de IVA consignada en el primero de ellos. Los restantes registros se completarán con los datos que correspondan a cada porcentaje de impuesto.

La alícuota podrá ser cero en caso de operaciones de importación, exentas y no gravadas, procediéndose a completar el campo 31, en caso de corresponder.

Campo 21: Impuesto liquidado.

Se incluirá el importe del IVA discriminado en el comprobante.

Campo 22: Importe de operaciones exentas.

Podrá ser cero.

En caso de que en una misma operación se vendan productos exentos con gravados, la alícuota (campo 20) será la correspondiente a los productos gravados. En este caso el monto correspondiente a la parte exenta se consignará en este campo, y la porción gravada en el campo 19.

De tratarse de venta de productos exentos con productos gravados a tasa única, se consignará en un solo renglón.

Campo 23: Importe de percepciones o pagos a cuenta de impuestos nacionales.

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 (campo 30 es mayor a 1), el importe a informar se consignará en el último de ellos.

Campo 24: Importe de percepciones de Ingresos Brutos.

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 (campo 30 es mayor a 1), el importe a informar se consignará en el último de ellos.

Campo 25: Importe de percepciones de Impuestos Municipales

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 (campo 30 es mayor a 1), el importe a informar se consignará en el último de ellos.

Campo 26: Importe de Impuestos Internos.

Podrá ser cero.

Si la cantidad de registros para un mismo comprobante es mayor a 1 (campo 30 es mayor a 1), el importe a informar se consignará en el último de ellos.

Campo 27: Tipo de responsable.

Se codificará teniendo en cuenta la tabla indicada en el Anexo II Apartado E) punto 4).

Campo 28: Código de Moneda.

Se codificará teniendo en cuenta la tabla indicada en el Anexo II Apartado E) punto 5), de acuerdo al tipo de moneda en que se haya realizado la operación.

Campo 29: Tipo de Cambio.

Se completará con el tipo de cambio vigente al momento de producirse la transacción, respecto a la moneda en que se realizó la operación, expresado en la moneda de curso legal en el país. Ej.: si la operación fue en dólares, se consignará la cantidad de pesos necesaria para adquirir una (1) unidad de dólar.

El dato a ingresar consistirá en un número con cuatro (4) enteros y seis (6) decimales, y deberá completarse aun cuando el campo 28 sea igual a ‘PES’.

Campo 30: Cantidad de alícuotas de IVA.

Si se trata de varias alícuotas a informar, en el presente campo se deberá indicar la cantidad total de ellas. En caso contrario se consignará "1".

Campo 31: Código de operación.

Si la alícuota de IVA (campo 20) es igual a cero, se deberá completar de acuerdo a la siguiente codificación:

Z- Importaciones de la zona franca.

X- Importaciones del Exterior.

E- Operaciones Exentas.

En caso contrario se completará con espacio.

Campo 32: CAI.

Se consignará el código de autorización de impresión de los comprobantes que figura al pie del documento, excepto en el caso de importaciones del exterior.

Campo 33: Fecha de vencimiento.

Se deberá indicar la fecha de vencimiento que figura al pie del documento, excepto en el caso de importaciones del exterior.

Campo 34: Información Adicional

Se podrá completar con cualquier información adicional que el contribuyente estime necesaria, contenida en sus registros contables. De no existir información deberá llenarse con ceros.

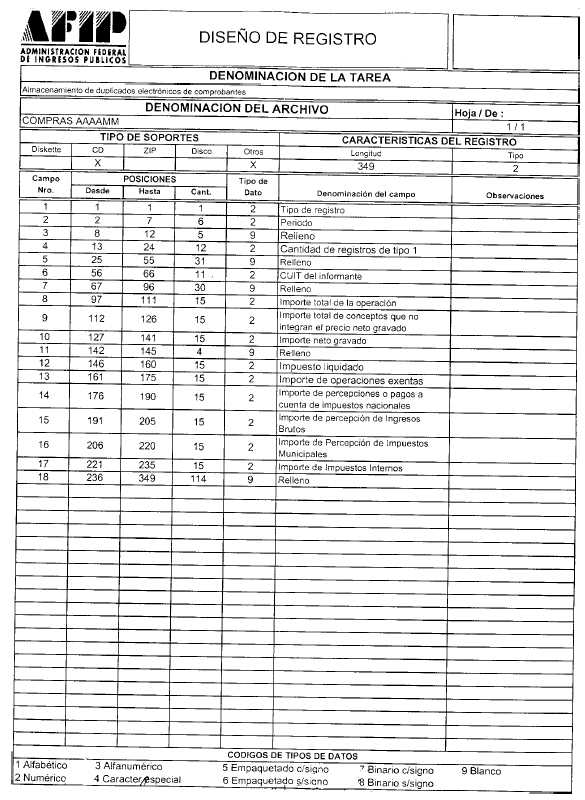

SECCION 2: DESCRIPCION DE REGISTRO TIPO 2 - COMPRAS

Campo 1: Tipo de Registro.

Se deberá completar con la constante "2".

Campo 2: Período.

Se deberá completar con el período fiscal (año y mes) que se registra, en formato AAAAMM.

Campo 3: Relleno.

Se completará con blancos.

Campo 4: Cantidad de Registros de tipo 1.

Se completará con la cantidad de registros de tipo "1" que contiene el archivo.

Campo 5: Relleno.

Se completará con blancos.

Campo 6: CUIT del informante.

Se deberá completar con la Clave Unica de Identificación Tributaria (C.U.I.T.) del receptor de los comprobantes.

Campo 7: Relleno

Se completará con blancos.

Campo 8: Importe total de la operación.

Se consignará el importe total de las operaciones efectuadas durante el período informado. Deberá ser igual a la sumatoria del campo homónimo de la totalidad de los registros de tipo 1 (suma del campo 17 del registro de tipo 1).

Campo 9: Importe total de conceptos que no integran el precio neto gravado.

Se procederá a informar la sumatoria de los importes que no integren el hecho imponible, el cual podrá ser cero (suma del campo 18 del registro de tipo 1).

Campo 10: Importe Neto Gravado.

Se deberá consignar la sumatoria de los importes netos gravados correspondientes a las operaciones realizadas durante el período que se informa (suma del campo 19 del registro de tipo 1).

Campo 11: Relleno

Se completará con blancos.

Campo 12: Impuesto liquidado.

Se deberá consignar la sumatoria del total de los importes liquidados de IVA (suma del campo 21 del registro de tipo 1).

Campo 13: Importe de operaciones exentas.

Se deberá consignar la sumatoria del total de los importes de operaciones exentas (suma del

campo 22 del registro de tipo 1).

Campo 14: Importe de percepciones o pagos a cuenta de impuestos nacionales.

Se deberá consignar la sumatoria del total de las percepciones o pagos a cuenta (suma del

campo 23 del registro de tipo 1).

Campo 15: Importe de percepciones de Ingresos Brutos.

Se deberá consignar la sumatoria del total de las percepciones de Ingresos Brutos (suma del

campo 24 del registro de tipo 1).

Campo 16: Importe de percepciones de Impuestos Municipales

Se deberá consignar la sumatoria del total de las percepciones de Impuestos Municipales (suma del campo 25 del registro de tipo 1).

Campo 17: Importe de Impuestos Internos.

Se deberá consignar la sumatoria del total de los Impuestos Internos (suma del campo 26 del registro de tipo 1).

Campo 18: Relleno

Se completará con blancos.

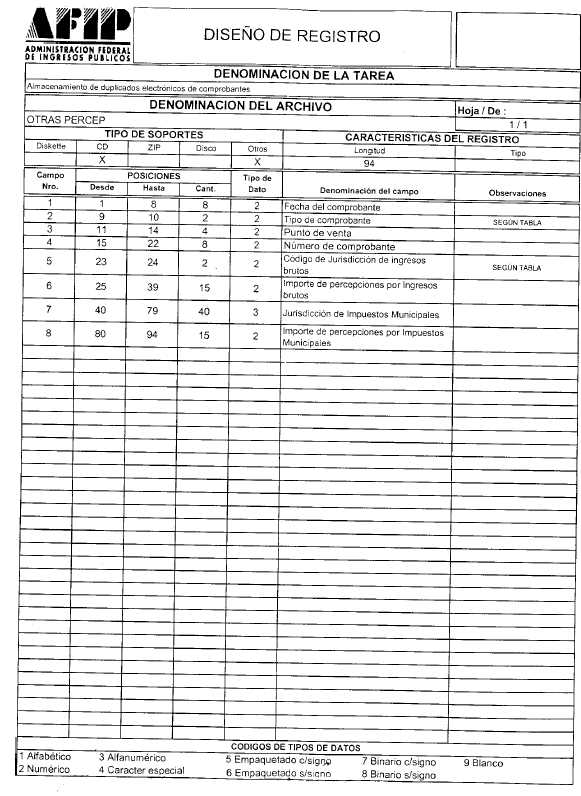

APARTADO D - DISEÑO DE REGISTRO DEL ARCHIVO "OTRAS PERCEP"

Campo 1: Fecha del Comprobante

Se deberá completar con la fecha de emisión de las facturas con percepciones realizadas durante el período fiscal que se registra, y su formato será año, mes y día (AAAAMMDD).

Campo 2: Tipo de Comprobante

Se deberá codificar con el tipo de comprobante con percepciones que se emitió de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 1).

Campo 3: Punto de Venta

Se completará con el punto de venta en el que se emitió el comprobante (4 dígitos), el cual deberá constar de un número mayor o igual a 0001 y menor a 9999 si es responsable inscrito en el IVA. En caso contrario se completará en su totalidad y será mayor o igual a 0000 y menor a 9999.

Campo 4: Número de Comprobante

Se completará con el número de comprobante a registrar (8 dígitos).

Campo 5: Código de jurisdicción de Ingresos Brutos

Se completará con la jurisdicción de cada percepción realizada de acuerdo a la tabla indicada en el Anexo II Apartado E) punto 8).

Campo 6: Importe de Percepciones por Ingresos Brutos

Se asignará el importe de la percepción de cada jurisdicción. Podrá ser cero si no existe percepción por ingresos brutos.

Campo 7: Jurisdicción de Impuestos Municipales

Se completará con la jurisdicción de cada percepción municipal.

Campo 8: Importe de Percepciones por Impuestos Municipales

Se asignará el importe de la percepción de cada jurisdicción. Podrá ser cero si no existe percepción por impuestos municipales.

APARTADO F - CONTENIDOS DE LOS SOPORTES WORM